小澤 仁(おざわ・ひとし)

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住21年。趣味:クラシック歌唱、サックス・フルート演奏。

バンコック銀行日系企業部には、新たに採用した行員向けに「小澤塾」と名付けた6カ月の研修コースがある。この期間、銀行商品や貸し出しの基本などを、宿題回答形式で、英語で講義を行う。この講義と並行し、日本人新入行員として分析力、企画力などを磨くため、レポートの提出を義務づけている。今回は、昨年12月に「小澤塾」を卒業した小野寺智也さんのレポートをご紹介する。

1.はじめに

金融機関を取り巻く環境は数年来大きく変化しており、日銀の異次元金融緩和による金利の低下は、金融機関の収益面に大きな影響を与えている。これまでのビジネスモデルであった「預金を集めて貸す」ことで成り立つ時代は過ぎ、今後は各金融機関が独自の取組みで収益環境を改善させなければならない。こと地方銀行(以下「地銀」という)においては、金利の低下に加え、営業基盤である各都道府県の人口減少などが波及し、より厳しい収益環境に置かれているのが現状である。このレポートでは、地銀が置かれている現状を整理し、今後地銀が目指すべき方向性について、各金融機関の取り組み事例をもとに検証していく。

2.金融機関における地銀について(第一地銀、第二地銀を「地銀」と総称する)

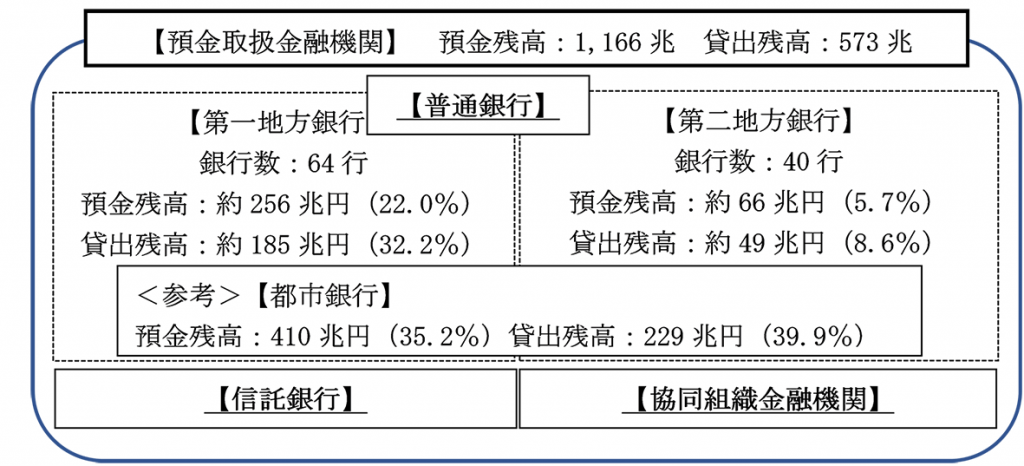

【預金取扱金融機関図】

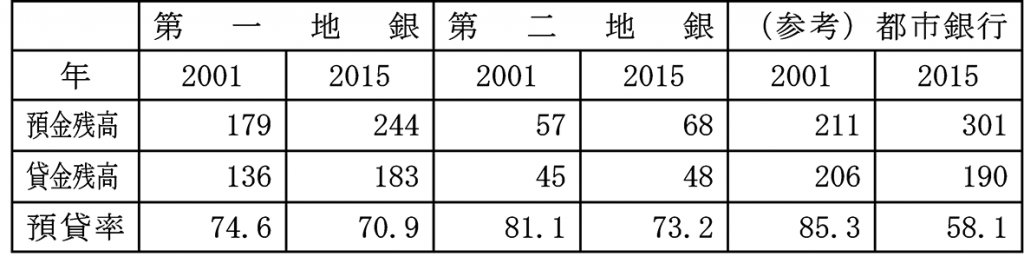

【金融機関ごと預貸金取扱いシェア】 (単位:%)

(出所:金融ジャーナル社)

預金取扱金融機関における地銀全体のシェアは、預金シェアが27.7%、貸出シェアが40.8%である。貸出金のシェアについては都市銀行の39.9%を上回る数字であり、他の業態と比較しても圧倒的に高い水準である。金融機関における貸し出し面での地銀の存在意義は、非常に大きいものと考えられる。

3.地方銀行が抱える課題

(1)預貸金モデルの崩壊(低金利政策の長期化)

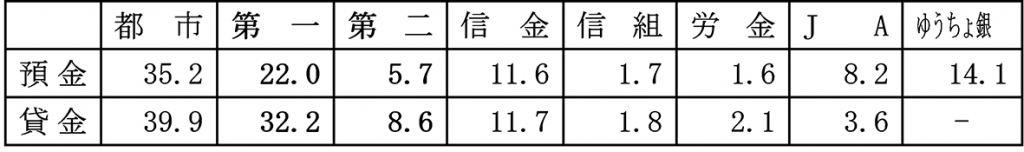

【政策金利推移図】

(数値出所:各国HP)

日銀の量的緩和政策により、政策金利は長年低水準で推移している。近年では米国、英国など主要各国が利上げを実施する中、日本は低金利体質から抜け出せないでいる。これに伴い、貸出金利も低水準を推移しており、「金利で稼げない時代」が長く続いている。

(2)預貸率の低下

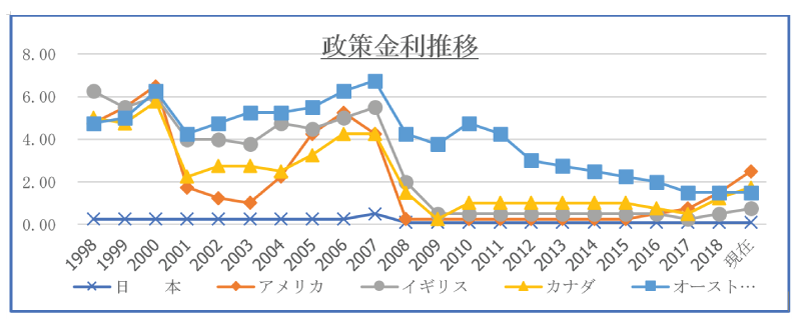

【預貸金残高、預貸率推移】 単位:兆円、%

(数値出所:金融庁HP)

日銀の量的緩和政策を背景とした通貨流通量増加により、市中通貨量は増加したものの、滞留資金の預金への流入が発生。貸出残高は地銀において増加したものの、預金の増加量より緩やかな増加であったことから、軒並み金融機関の預貸率は低下している。

(3)本業収益の弱体化

2018年9月26日、金融庁は地方銀行105行のうち半数近くの52行が本業において赤字であるとの検証結果を公表した(計算式非公表)。

当行においても金融庁発表の数値を確認するため、独自に下記の算式に基づき、地方銀行の2018年度決算数値を計算。当行計算でも実態本業赤字行は48行と、金融庁の発表と近い結果を得た。

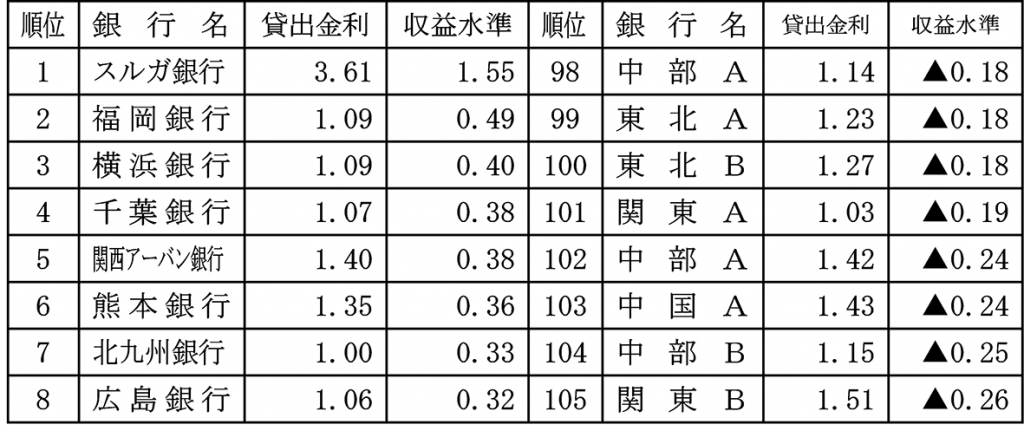

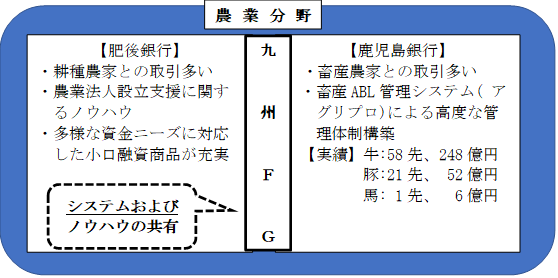

【貸出金利及び本業実態収益率の上位行ならびに下位行】 単位:ポイント

<バンコック銀行調査>

a.貸出金利

スルガ銀行を除く(高利融資を特徴とするため)上位7行の平均貸出金利が1.10%なのに対し、下位8行は1.27%。上位行は貸出以外の利益の源泉を確保していると考察できる。

b.資産規模

上位行8行の平均資産規模は8.5兆円なのに対し、下位8行の平均試算規模は1.2兆円。また上位行のうち4行は資産規模が銀行平均を上回る10兆円規模の銀行(福岡、横浜、千葉、広島)であり、規模の経済が利益に作用している可能性がある。

c.国際基準行

海外に支店を有する国際基準行10行のうち、9行が実態本業収益黒字、平均収益水準は0.19である。これは銀行全体の29位に位置する水準であり、外為業務での収益、もしくは外為業務など経営の多角化に取り組んでいる金融機関が収益を確保している可能性がある。

4.地域別収益率の偏り

【地域別赤字銀行割合】 単位:行、億円、%

<バンコック銀行調査>

※本業利益率は「(3)本業収益の弱体化」で算出した本業実態収益率を採用

東海地方においては「貸出金利」を特徴とするスルガ銀行を除いた数値も記載

「赤字銀行割合」に着目すると、「都道府県あたり銀行数」との比較では相関を確認することができない。一方、「平均貸出金利」との比較では、「赤字銀行割合」は37.5%以下と66.5%以上の地域にニ分され、近畿地方を境として東が「正」、西が「負」の相関関係であることが確認できる。加えて「平均資産規模」も合わせて勘案すると、「資産規模が小さいかつ貸出金利が低い」金融機関については、本業実態赤字となる可能性が高いということが考察できる。

【地域別統計比較】

(単位:人口:千人、総生産:億円、一人当たり総生産:千円)

<バンコック銀行調査>

「赤字銀行割合」に着目すると、「域内人口」、「1金融機関当たり人口」、「域内一人当たり総生産」との相関は確認できない。また、別紙2「定量諸指標比較資料」では県別の数値とも比較できるが、前述の項目については県別についても相関は確認できなかった。つまり、銀行が本業を赤字とする理由について、「域内金融機関の競合」および「域内経済規模」は理由とはならない可能性がある。

5.課題の整理

前述までの考察から、地方銀行は現在、①貸出額、貸出金利の低下②地域別収益性の偏り③規模の経済の確保④貸出以外の収益源泉の確保――について課題を抱えていることがわかる。これらの課題解決に向けた取り組みとして、「融資強化による本業収益の確保」「新分野参入」「規模の経済の確保」「域外展開による営業基盤の広域化」「コスト削減および人的資源の捻出」に既に取り組んでいる金融機関の事例を以降に報告する。

6.課題解決に向けた取り組み(事例研究)

(1)専門分野注力およびリスクテイクによる融資強化

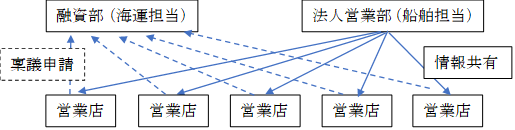

広島銀行:船舶ファイナンス部の設置(2017年)

【船舶ファイナンス部図】

従来:営業と審査における情報蓄積のプラットフォームが無い

現在:船舶ファイナンス部による情報の蓄積と共有スキームの確立

地場産業である造船・海運業支援に向け、「船舶ファイナンス部」を新設。当部では、専門人材の育成、専門情報の蓄積、専門的知見を活用した融資判断による取引先支援を実施していく体制を整備し、基盤産業支援を強化した。

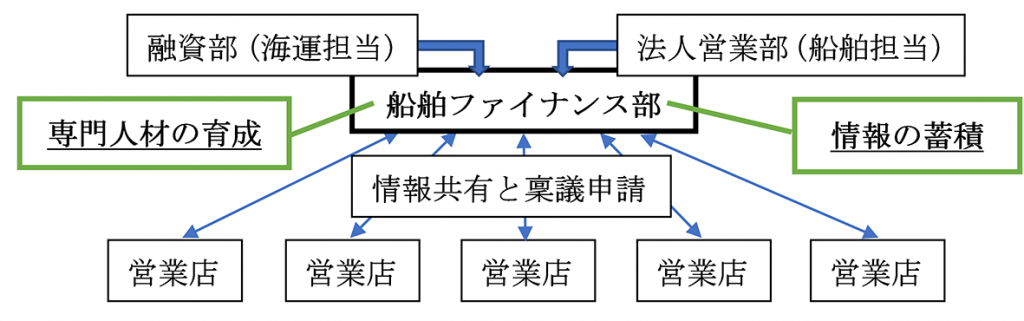

(2)連携による新規分野への相互参入

九州フィナンシャルグループ:農業と畜産のノウハウ共有

(数値出所:九州フィナンシャルグループHP)

肥後銀行の農業法人設立に関するノウハウと、鹿児島銀行の畜産ABL(動産・債権担保融資)システムの共有により、相互の不足部分を補填(ほてん)、農業分野での相乗効果を確保した。

(3)吸収型合併による規模の経済の確保

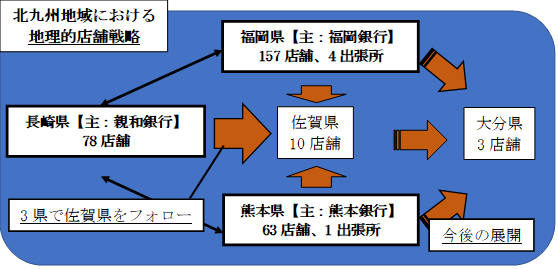

ふくおかフィナンシャルグループ:基盤外地域の実質的営業基盤化

(数値出所:ふくおかフィナンシャルグループHP)

福岡銀行、親和銀行、熊本銀行からなるふくおかフィナンシャルグループは、3県の地理的要因を活用し、大規模な多店舗展開することなく佐賀県を実質的に営業基盤化している。これは九州地方において最も経済規模が小さい佐賀県において、明確な拠点を設置するわけではなく、隣接3県からのフォローという仕組みを採用することで、人件費、店舗運営費などを抑えつつ、新たな営業基盤の確保を可能としている。

(4)域外(単独)展開による営業基盤の広域化

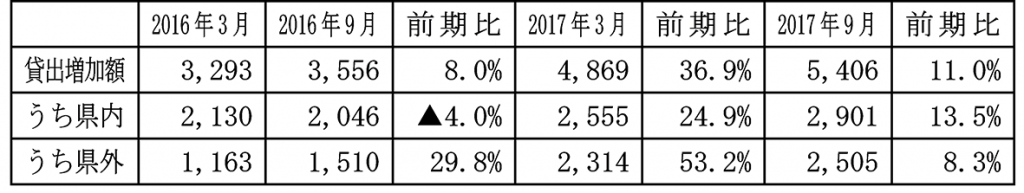

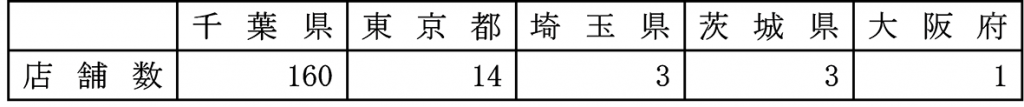

千葉銀行:東京周辺4府県への戦略的多店舗進出

【地域別貸出増加額推移】 単位:億円

【店舗数】

(出所:千葉銀行決算説明資料)

計画的な多店舗展開により、東京および近隣2県、大阪府への出店攻勢を強化。全体の貸出金残高は右肩上がりで推移しており、特に県外店舗の伸び率は県内店舗を大きく上回る。また、関東圏において比較的金利水準の高い茨城県へも出店攻勢を進めている点は、他の銀行と異なる。

(5)コスト削減および人的資源の捻出

北國銀行:ダウンサイジングによる事業ポートフォリオの再構築

【ダウンサイジング詳細】 単位:百万円、%

(出所:北國銀行決算説明資料)

将来的な低金利環境、地盤経済の少子高齢化、休廃業企業の増加を見越し、大規模なダウンサイジング(戦略的業務効率化)を実施。店舗統廃合、本部集中化を基礎とした「(人的)経営資源の捻出」を行った(年間平均店舗削減数は15年間で約3.5店舗)。捻出した経営資源を成長分野に充当(事業ポートフォリオの再構築)。利益低下分はコストの削減によりカバーしている。

7.結論

(1)地域金融機関における収益の低下は、長期的に低水準で推移している政策金利の影響による貸出金利低下などの外部要因と、預貸率の低下等、資本の適正投下先が不透明という内部要因がある。ただし基盤経済の衰退は、銀行が収益を確保できないことに関する要因とはならない。

(2)本業収益を確保することが出来ない金融機関が半数を占める状況の中、一方では、新たな収益基盤確保に向けた取り組みを独自に検討する金融機関や、他行との連携による相乗効果を活用した収益改善といった、新たな取り組みを既に行っている金融機関も存在している。収益の確保という課題解決に向けて、各金融機関は、自行および基盤産業などの現況を勘案した上で、これまでの一般的な銀行の収益モデルから更に一歩踏み込んだ、以下のような取り組みを検討、実施していかなければならない。

A.リスクテイク(融資強化)

基盤産業支援を目的として融資強化に注力。専門分野における積極的なリスクテイクを実施することにより、高度なノウハウの蓄積と目利き力を強化することで、より専門的な顧客ニーズに対応する金融支援体制を構築する。

B.新規分野参入

新規分野への参入により、これまで確保できていなかった分野の収益基盤確保を目指す。連携による専門的ノウハウの相互共有は参入手法の一つであり(例:農業と畜産)、コスト面、即効性を勘案しても有効な手段である。

C.規模の経済の確保

グループ化(吸収合併を含む)による連携は、規模の経済確保の観点から有効な手段である。地理的戦略を併せることで、隣接県へ連携効果を波及させることも可能。

D.営業基盤の広域化

域外展開による戦略的多店舗化。域外店舗における貸出金など増強に注力し、ボリュームの確保による営業基盤化を図る。進出にあたっては、東名阪など経済規模の大きい地域に傾注する必要はなく、金利水準の高い地域、基盤産業が共通する地域など戦略的な地域選定が可能。

E.ダウンサイジング

ダウンサイジングは、コスト削減の観点で言えば一つの収益確保手段と成り得る。金融機関においては、他の戦略を行うことと並行して、ダウンサイジングにより捻出した人的資源を、新たな資本投下分野へ集積するというスキームを実行しなければならない。

コメントを残す