古川弘介(ふるかわ・こうすけ)

海外勤務が長く、日本を外から眺めることが多かった。帰国後、日本の社会をより深く知りたいと思い読書会を続けている。最近常勤の仕事から離れ、オープン・カレッジに通い始めた。

◆はじめに

ここ数年で日本経済を取り巻く環境は大きく変化した。「アベノミクス」ではデフレと円高が諸悪の根源だとされていた。異次元緩和で円安と株高は実現したが、デフレは退治できなかった。そのデフレが新型コロナウイルスによるパンデミック(世界的流行)を契機とする海外インフレの波及と円安によって、突然インフレになった。デフレと円高がなくなり、円安は株価を史上最高値に押し上げた。また、政府の音頭取りで賃金も2年連続で大幅に上昇している。政府が唱える「物価と賃金の好循環」が実現するかもしれないと思いたくなるが、それは楽観的すぎるだろう。

心配なのは、すぐに収まると思われたインフレが長引いており、せっかく名目賃金が上がってもインフレ率を引いた実質賃金の伸び率がマイナスであることだ。円安は輸入物価を上昇させるインフレ要因であり、円安の原因は内外金利差にある。そこで円安対策として、日銀が金利を引き上げるべきだという議論が出ている。そうすれば輸入物価の抑制につながるからだ。しかし日銀は金融政策の正常化を慎重に進めている。米国金利の動向をにらみながら(追加利上げに正当性を得ようと)タイミングを計っているが、懸念材料は(米国の利下げ時期が遅れることによる)円安進行である。「インフレ」と「円安」をどうマネジメントしていくかが鍵となる。

前稿では「インフレ」について考えたので、本稿のテーマは「円安」である。日銀が追加利上げに慎重なのは、インフレを抑えるために金利を上げれば、上げ幅によっては企業や家計だけではなく日銀の財務や政府財政にまで影響が及ぶ可能性があるからだ。今後金利が上がると、隠れていた異次元緩和の負の遺産が表面化してくると思われる。

為替変動の主な要因として一般的に挙げられるのは、①ファンダメンタルズ(経済の基礎的条件)②金利(金融政策)③需給(為替市場の需給)――である。①と②はグローバル経済の変動と連動している。本稿では、③についてもグローバル化の影響を受けていることを確認したい。グローバルインフレは長期化の様相を示している。そうであれば現在の円安基調は、一時的な現象にとどまらず長期化する可能性があると考える必要があるかもしれない。

為替相場の大きな変化を前にして、学者やエコノミストがさまざまな見解を出している。本稿では、その中から佐藤清隆(横浜国立大学教授)著『円の実力――為替変動と日本企業の通貨戦略』、唐鎌大輔(みずほ銀行チーフマーケットエコノミスト)著『「強い円」はどこへ行ったか』を参考にして、「論点1:現状をどう認識するか」、「論点2:問題の本質は何か」について考えたい。

◆論点1:現状をどう認識するか

⚫️実質実効為替レートで見た円安

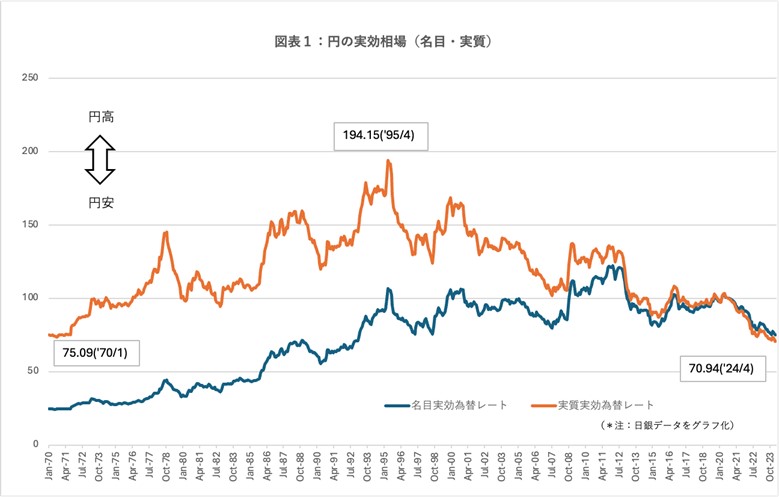

過去にも円安の時期があったが、今回の円安が「歴史的」と言われるほどのインパクトを与えているのは、図表1が示すように「実質実効為替レート」が固定為替相場制(1ドル=360円)時代の水準にまで下落しているからである。「実効為替レート」は、円の総合力を見るために、ドルだけではなく日本の貿易相手国通貨を加重平均した指標である。この「(名目)実効為替レート」に内外物価格差を考慮したものが「実質実効為替レート」である。

図表1は1970年1月から2024年4月までの「実質実効為替レート」と「名目実効為替レート」の推移を表している。円の実質実効為替レートの推移は1995年をピークに、上昇期と下降期に分けられる――

――(固定相場制時代の)1970年1月の75.09からピークの1995年4月の194.15まで(これを“上昇期”とする)は上下の変動はあるもののほぼ一貫して円高が進行している

――1995年から2024年にかけて(これを“下降期”とする)は、同様に上下動はあるが円はほぼ一貫して減価傾向にある。2024年4月の70.94は、50年以上前の固定相場制時代の水準を下回っている

◆論点2:問題の本質は何か

⚫️日本経済の実力の低下

図表1が示すように「実質実効為替レート」は50年前の水準に下落しているが、「名目実効為替レート」は低下は見られるものの2000年代の水準を維持している。名目と実質の違いは、日本の物価上昇率の停滞、すなわちデフレを反映しているかどうかである。佐藤は、それは日本経済全体の問題であり、通貨としての円の実力が50年前にまで低下したと考えるのは間違いだという。通貨としての円の問題と日本経済の問題を混同すると、日本経済の克服すべき問題が見えなくなってしまうというのである。

佐藤は、実質実効為替レートの低下をバラッサ・サミュエルソン効果(*注1)という経済学の仮説を使って下記のように説明する。なお、同仮説は――自国の貿易財部門の生産性が高いほど、自国の実質(実効)為替レートは増価する(自国通貨高になる)――というものである。

――上昇期:日本の高度成長期以降の生産性上昇率の高さによって円高基調が続いた

――下降期:バブル経済崩壊後の、経済成長率の低下、生産性上昇率の鈍化、賃金の伸びの低さという日本経済の構造的な問題が国内物価の低迷をもたらし、その結果自国と外国の物価比が大きく低下して、実質実効為替レートが減価した

したがって実質実効為替レートの減価は、日本経済の長期低迷を反映したものであり、「円の実力というよりも、日本経済の実力の低下を表している」と捉えるべきだというのである。すなわち、日本経済のファンダメンタルズの悪化、それを背景とした金融緩和の常態化が、歴史的円安を生み出したということになる。したがって、円安対策のための金利引き上げは一時的な対症療法にすぎない。金利のある世界に戻って市場機能を回復し、生産性の向上、実質賃金の引き上げといった長期課題に、正面から取り組んでいくしかないということである。

⚫️貿易構造の大きな変化

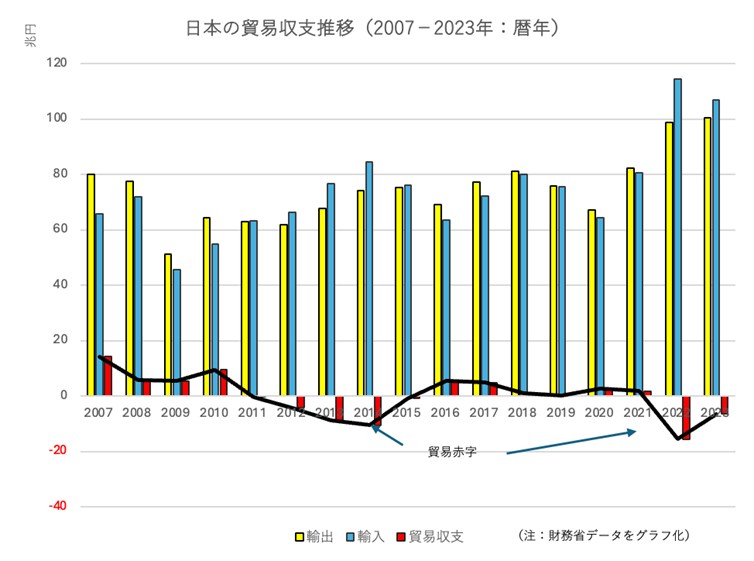

図表2は日本の貿易収支の推移(2007〜23年)を表したものである。この期間に貿易収支は二度赤字(①2011〜15年/②2022〜現在)になっており、円安と重なっている。円安で貿易赤字になる理由について佐藤は、輸出と輸入を価格、数量、契約通貨に分け、さらに分野別に詳しく分析しているが、ここでは要因分析の要点を輸出と輸入別にまとめてみた。

「輸入」:

東日本大震災(2011年3月)の影響による原発稼働停止でエネルギー自給率が急落(半減)して、資源エネルギー輸入量が増加した(*注2)。さらに原油価格の上昇と、円安が輸入価格を増加させた。エネルギー自給率は現在も低位のまま変わらず(西欧諸国と比べても際立って低い)、今回も基本的には同じ要因で輸入金額が増加して貿易赤字につながった。原油価格が上昇すると(①②期ともに原油価格が1バレル=90ドル台で赤字になっている)輸入金額が増加して貿易赤字が生まれやすい構造に陥っている。

「輸出」:

円安は輸出に有利であるが、輸出数量は増えず貿易赤字の要因となった。佐藤はその理由を輸出構造の変化に求め、下記の仮説を示す――

――2008年から12年末までの4年以上にわたる歴史的な円高進行によって、企業は生産販売体制を大きく変化させた。価格弾力性が高い財(価格変化に敏感で、円安の恩恵を最も受ける財)は海外に生産拠点をシフトし、日本から輸出されるのは価格弾力性が低い財(高付加価値財など製品競争力の高い財)が中心となった

――その結果、上記のように円安となっても、価格弾力性が高い財はすでに海外に拠点を移しているため、日本からの輸出数量は伸びなかった。また、日本からの輸出の中心である高付加価値財は価格弾力性が低いため、円安局面で価格引き下げを行わなくても財への需要は変わらないので、企業は価格引き下げで数量を追わなかった

佐藤の仮説の納得性は高いと思われる。それを裏付けるデータとして、日本の製造業の生産拠点の海外移転を示す下記の指標を確認した。

まず、国内全法人ベース(製造業)の海外生産比率(*注3)を見ると――2010年度の海外生産比率は18.1%であったが、2021年度には25.8%と約10年で8%近く上昇している――。また、基幹産業である自動車産業の海外生産と国内生産の比率においても(*注4)、海外生産比率は2007年に国内生産比率を逆転した後も一貫して上昇しており、2022年には約7割に達している。

こうした事実が示すのは、日本の製造業がグローバル化に適応して最適地生産を実現しているということである。各社の経営判断は経済合理性に基づいたものであり、妥当なものであるが、それが結果として日本からの輸出を減らすことになったのである。むしろ問題は、日本がグローバル競争の中で、自動車産業に代わる新たな高付加価値の輸出産業を生み出せなくなっていることにあると考えるべきだろう。

◆まとめ

(1)実質実効為替レートが示す歴史的な円安は、円の実力低下というよりも、日本経済が克服すべき構造的な問題(経済成長率の低迷、生産性上昇率の鈍化、賃金の停滞)が、グローバル環境の変化(高インフレと金利上昇)で一挙に顕在化したのだと捉えるべき

(2)グローバル化の潮流を背景に、日本企業の製造拠点の海外移転が進み、円安になっても輸出数量が伸びない構造に変化した。こうした変化は、市場での円への需要を減少させて貿易収支赤字の要因となっている

(3)こうした日本企業の行動は、グローバル化に適応した経済合理性に基づく行動である。一方、政府・日銀は金融緩和の常態化と円安に依存した安易な政策選択から脱しきれず、グローバルな変化(インフレと金利上昇)に備えるという視点を欠いていたと言わざるを得ない(以下、次稿に続く)

<参考書籍>

『円の実力――為替変動と日本企業の通貨戦略』(佐藤清隆著、慶應義塾大学出版会、2023年12月初版)

『「強い円」はどこへ行ったのか』(唐鎌大輔著、日経BP、2022年9月初版)

(*注1)バラッサ=サミュエルソン効果:貿易財部門の生産性が高い国は非貿易財部門の価格水準が高くなり、経済全体の物価水準が高くなる(実質為替相場が増価する)効果のこと。転じて、先進国の方が、発展途上国よりも物価水準が高くなる効果のこと。(出所:Wikipedia)

(*注2)経済産業省資源エネルギー庁『2022年日本が抱えているエネルギー問題(前編)』(2023年9月1日):日本のエネルギー自給率は、2010年度20.2%→2011年度11.6%→以後6%台で推移→2020年度11.3%。また主要国のエネルギー自給率(2020年)は、米国106.0%、英国76.0%、フランス54.9%、ドイツ34.7%、韓国19.1%と日本の低さが際立っている

(*注3)経済産業省『第52回海外事業活動基本調査』(2023年5月30日)

(*注4)『日本の自動車工業』2023年版(日本自動車工業会)。海外生産比率は台数ベースで68.2%、金額ベースで70.6%である

コメントを残す