小澤 仁(おざわ・ひとし)

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住24年。趣味:クラシック歌唱、サックス・フルート演奏。

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住24年。趣味:クラシック歌唱、サックス・フルート演奏。

スマートフォンやインターネットの発達によって私たちの生活は格段に便利になった。新型コロナウイルスの感染拡大の渦中にあっても、私たちはラインやビデオ会議などで人とのつながりを保つことができた。また電子書籍や映画配信サービスを活用して時間をつぶすこともできた。買い物だってアマゾンや楽天を使えばほとんどの物が買えてしまう。便利な世の中になったものである。

しかし、海外に住む私から見ると、心配なことが目についてしまう。先ほど述べたインターネットアプリのほとんどが海外のもので、ズーム、ティームズ、キンドル、ネットフリックス、ディズニー、アマゾンはすべて海外の会社である。わずかに楽天が日本の会社であるが、私の住むタイでは楽天はすでに撤退し、サービス提供がない。

今回はバンコック銀行日系企業部の坂部友英さんがまとめた世界の電子商取引(E-Commerce=EC)関連のレポートを紹介したい。小売商品を取り扱う「B to C」のプラットフォームについては今、アマゾンなどに追いつくことはほぼ不可能に近い。しかし企業間取引などを行うプラットフォームについては、日本はまだまだ戦える余地があると私は考えている。こうした分野に従事する人たちには参考としてぜひ、このレポートを活用していただきたい。

■はじめに

2020年からの新型コロナのパンデミック(世界的大流行)により消費活動が一変し、あらゆる産業が変革に迫られた。その中でひときわ存在感を強めた産業の一つに、インターネット上で購買を行う電子商取引(EC)が挙げられる。もとよりECは小売業の可能性を広げるべく成長を続けてきた産業であり、現在では多くの人々にとって必要不可欠な存在となっている。

時間と場所を問わない買い物は人々の利便性を向上させ、地方でも都会と変わらない買い物が楽しめる。また、事業者にとってもEC化は物流効率化やコスト削減を図るチャンスである。

現在も成長を続けるEC業界について、発展の経緯、主要国の特徴、主要企業比較の三つのテーマから説明したい。

■EC市場

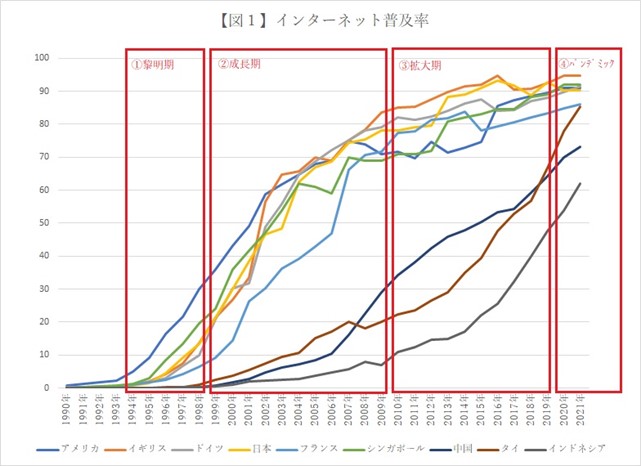

出典:国際電気通信連合

ECの発展にはインターネットが不可欠である。ついては、図1を用いて各国のEC市場発展の経緯を説明する。

(1)歴史

①黎明期(1994年以降)

ECは1994年のAmazon創業に始まったとされる。当時最もインターネットが普及していたアメリカで開設されたAmazon.comは、ITバブルと呼ばれる起業ラッシュの先駆けとなった。また、日本では3年後の1997年、楽天市場の開設によりECが誕生した。

②成長期(1998年以降)

事業モデルを確立したAmazonは、1998年にイギリス、ドイツ、2000年に日本、フランス、2002年にカナダと海外へ進出を続け、インターネットが普及し始めた先進国内でサービスを展開した。また、中国では1999年にアリババがAlibaba.comを開設。インターネット普及率が先進国よりも低い中、2001年には登録企業数が100万社を超えるなど顧客層を拡大させた。

③拡大期(2010年以降)

世界的なスマートフォン普及に併せてLazada、Shopeeなどの新興プラットフォームがASEANなどで拡大した。また、2014年にアメリカを超えて中国が市場規模世界一となった。

④パンデミック(2020年以降)

パンデミックにより外出が制限される中、在宅で消費が完結できるECのメリットが再認識され、市場は更に拡大した。2020年の世界EC市場規模は4兆ドルを超え、過去最大の8600億ドル増加となった。

EC市場規模は一貫して拡大を続けている。この要因は新たなエリアへ進出を行う事業者の企業努力だけでなく、継続的にECを利用する消費者の根強い需要があると考えられる。この背景にはECで得られる安さ、品ぞろえ、利便性があり、今後も市場規模の拡大は継続するとみられる。

(2)モバイルECの普及

①近年では端末導入費用が安く、手軽にアクセスできるスマートフォンを利用したモバイルECの利用が普及している。

②モバイルECはデジタルネイティブである若年層を中心に利用されていると考えられる。表1の比較ではスマートフォン普及率が高く、10代~30代の割合が高いシンガポール・中国・アメリカはモバイルEC利用割合が高い。

出典:We are social・統計局データをもとに作成

③中国の農村部の人口は全体の36%程度とみられており、中国市場の中で大きな存在となっている。近年では安価な端末の生産により所得が低いとされる農村部にもスマートフォンが普及しており、中国はスマートフォン普及率およびモバイルEC利用割合が高い国となっている。

(3)ECの分類

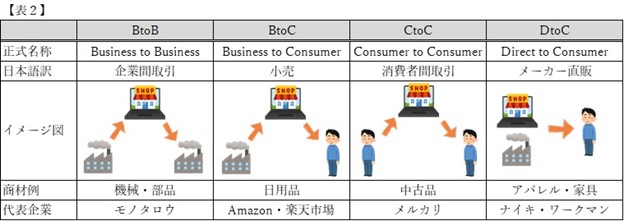

ECは以下の4種類に大別される(表2)。

筆者作成

①BtoBは、企業間の様々な電子商取引を含むため市場規模が大きい。日本においてはBtoC市場20兆円、CtoC市場2兆円に対しBtoB市場規模は372兆円と推定されている。

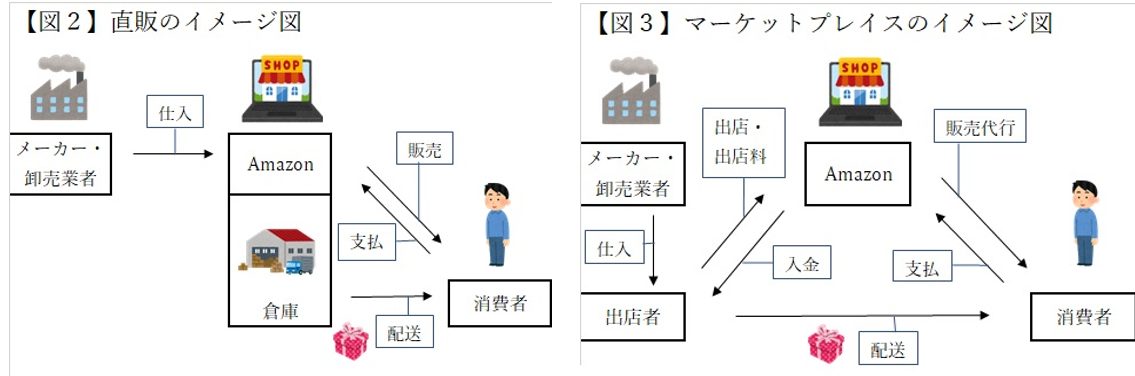

②またBtoCについて、例えばAmazonでは二つの販売方法を提供している。自社で仕入れた商品を自社ウェブサイトで販売する直販型のビジネスモデル(図2)のほかに、近年ではマーケットプレイスと呼ばれる販売が増えている。これは小売事業者がAmazonサイト上に出店を行う形態であり、Amazonは販売を代行する代わりに出店者から手数料を徴収する。出店者は手数料を支払う代わりに、多くの消費者が訪れるAmazonサイト上で販売を行うことができる(図3)。このモデルはモール型とも呼ばれており、アリババや楽天などで広く用いられている。

筆者作成

①また、DtoCはメーカーが自社でマーケティングや商品管理を要する一方で、中間業者やAmazonなどのプラットフォームに支払うコストを削減できるというメリットがある。運営のノウハウが普及した近年では参入する企業が増えているほか、日本ではBASE、海外ではショッピファイといったDtoCサイト制作を支援する企業が加速度的に売上を伸ばしている。

②以下ではコロナ禍で見直された個人消費におけるECサイトの利便性、実店舗の在り方を考えるという観点から、主にBtoC事業について説明を行う。

■主要国の特徴

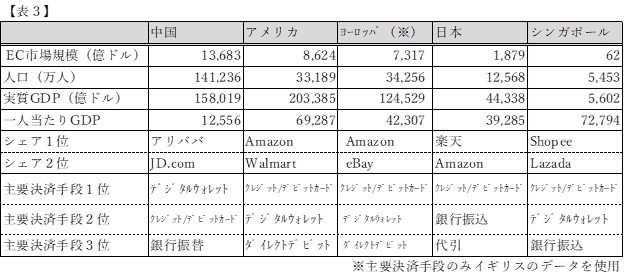

以下表3を用いて、世界各国のEC市場について説明する。

出典:世界銀行・Statista・eMarketer・株式会社ドゥ・ハウスアンケートをもとに作成

*EC市場規模の大きさはGDPよりも人口の多さに比例している。これはスマートフォンの普及によりウェブ情報格差が縮小し、ECが広く普及したことによると思われる。

*Amazon一強であるアメリカ、ヨーロッパと異なり、日本では楽天のシェアが大きい。これは先発優位性が有った楽天が、ポイントを始めとした複合サービスの展開により日本で支持を得たことによると思われる。

■中国

▼デジタル決済の普及

アリババが提供する決済システム「アリペイ」は、偽札対策やその利便性だけでなく、銀行口座を持たない層の決済も可能にしたことで広く利用されている。現在、中国のデジタルウォレット利用割合は高く、決済方法のうち57%を占めている。

▼拡大が見込まれる市場

出典:トランスコスモス株式会社『越境EC・海外EC市場の今がわかるデータ集 海外ECハンドブック2021』より作成

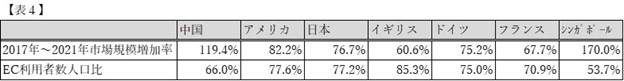

中国は市場規模が世界最大であるだけでなく、その増加率も大きい。また利用者数人口比は対象国間で最も少なく、伸びしろの大きさから一層の市場拡大が期待できる(表4)。

■アメリカ

▼実店舗の淘汰

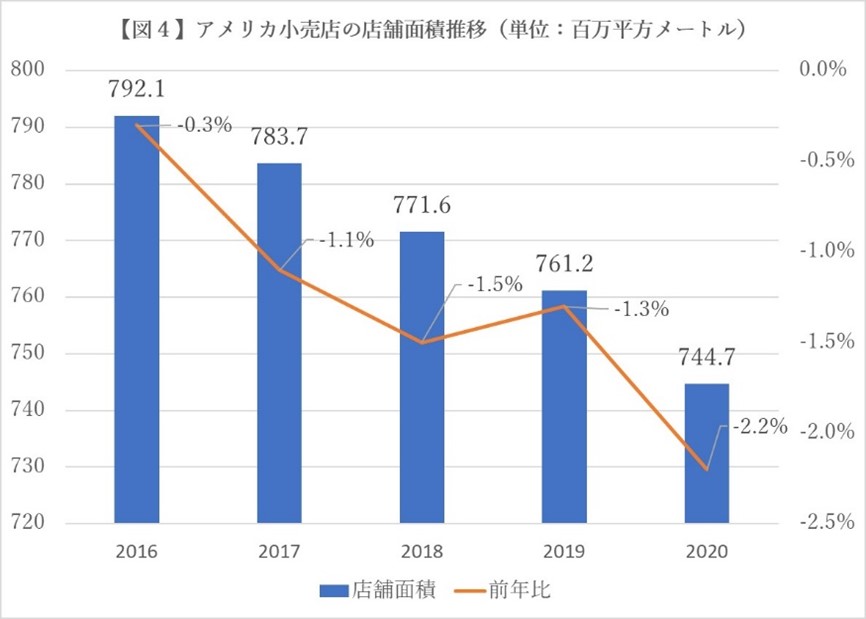

出典:Euromonitor Internationalより作成

2020年の小売店閉鎖店舗は2万5000を超え、2019年の9302から大幅に増加した。また店舗面積も一貫して減少しており、2020年の減少割合は▲2.2%と最も大きい(図4)。これはパンデミックおよびEC普及の影響と考えられ、実店舗の在り方が見直されている。

▼DtoC化

出典:eMarketerより作成

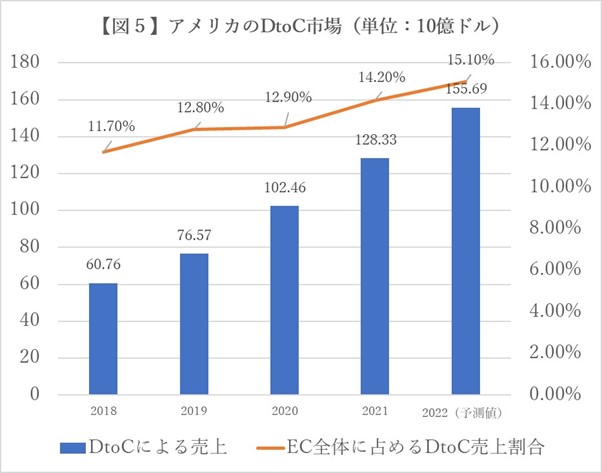

また、EC販売においてはDtoC化が進んでおり、市場規模は年々拡大している(図5)。

2019年にスニーカー大手ナイキがAmazonを撤退し、顧客体験の充実やデータ分析に特化したDtoCサイト拡充を進めた。現在ではDtoC販売が売上の39%と高い割合を占めている。

また、カナダ企業『ショッピファイ』は月額方式でDtoCサイト制作を支援しており、現在アメリカで急成長している。2020年のコロナ禍では前期比86%増の売上高29億ドルとなったほか、企業の脱Amazon化を促進していることから『アマゾン・キラー』と呼ばれている。

■ヨーロッパ

▼地場ECの特徴

出典:イギリス調査会社byrdの調査データから作成

ヨーロッパはアメリカ同様Amazonのシェアが大きい。特にイギリスは英語圏であることからアメリカのプラットフォームが上位を占める(表5)が、様々な方法で地場ECがシェアを獲得している。

イギリス5位のOnbuyは出店者の販売手数料を低く設定しており、これはアリババやYahoo!ショッピングでも用いられたシェア拡大の手段である。

ドイツ3位のOTTOは出店者への即時入金サービスを開始したほか、4位Zalandoでは実店舗の商品とシステムを連携させた『Connected Retail』というサービスを行っている。

フランス2位のCdiscountではロックダウンで影響を受けた事業者に出店料無料期間を設けた。またLeroy Merlinは元々DIY小売の老舗であり、実店舗のEC化に成功した企業である。

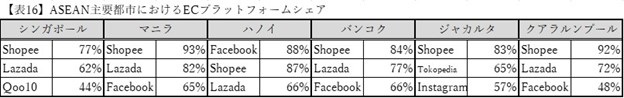

■シンガポール

▼地場ECの高いシェア

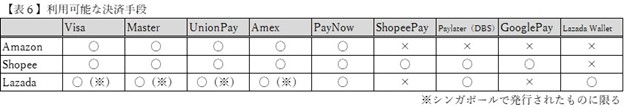

シンガポールでは、地場プラットフォーム二社のシェアがAmazonを上回っている(表4)。これはシンガポールがAmazonにとって決済手段の取込みが難しいマーケットであり、進出が遅れたためと思われる。

シンガポールではEC決済手段におけるモバイルウォレットの割合が20%となっており、デジタル決済需要は大きい。クレジットカード以外では、Shopee、Lazadaが地場金融機関と提携したモバイルウォレットや後払い決済を提供している。一方Amazonは銀行決済サービス『PayNow』のみである(表6)。

出典:各社販売サイトより作成

従来Amazonはクレジットカード決済が中心となる先進国に進出してきたが、シンガポールはそのような市場とは異なっている。そのためLazada、Shopeeにより市場が開拓された後の2017年に進出を果たす形となり、現在も二社に次ぐシェアとなっている。

■日本

▼EC化率

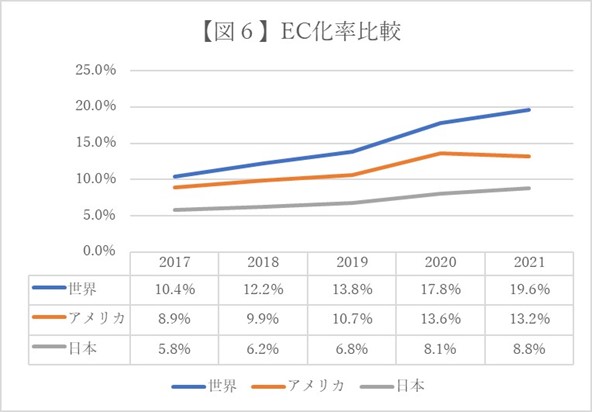

出典:経済産業省報告書より作成

経済産業省は全ての商取引に占めるECの割合をEC化率としている。現在日本のEC化率は世界平均およびアメリカに対して劣後しており、2021年時点で2017年のアメリカと同水準である(図6)。

また決済手段では銀行振込や代引きなど従来の決済方法が好まれており、デジタル決済は普及していない(表4)。

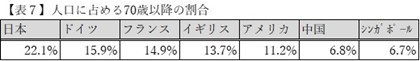

これらは、デジタルデバイスに馴染みが薄いシニア層が人口構成上多いためと考えられる(表7)。しかしながら日本のEC化率は少しずつ上昇しており、65歳以上のEC利用率はコロナ禍で3割を突破した。言い換えるとEC化率が低い日本の伸びしろは大きく、シニア層への普及が広がることでEC化率は一層向上すると考えられる。

出典:統計局データをもとに作成

▼食品販売の拡大

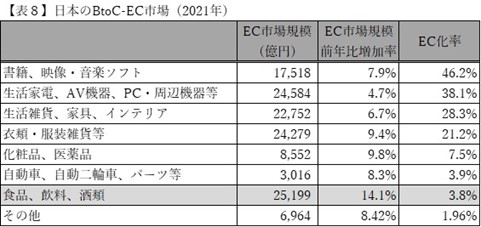

出典:経済産業省による

食品EC市場は2021年時点で最も拡大した市場である(表8)。また、EC市場規模が最も大きい一方、EC化率は『その他』を除くと最も低い商材である。食品は衛生管理が難しく、利益率が小さいためECに不適とされていたが、現在では様々な企業がEC化を進めている。首都圏ではAmazonと提携しているライフ、地方では楽天西友やイオンなどのネットスーパーが生鮮食品を提供しており、利用層が広がっている。

▼DtoC

DtoCはアメリカ同様に日本でも拡大している。

家具大手イケアジャパンは、郊外ではなく渋谷や新宿など都心へ出店し、店舗のショールーミング化を進めている。店舗で見た商品はアプリを通じて購入することができる。

また衣料大手ワークマンでは、商品を自宅配送ではなく店舗受取りとすることで、配送料を削減し低価格での販売を実現している。

■世界のEC企業

次に、世界のEC企業について説明する。

■Amazon(米国)

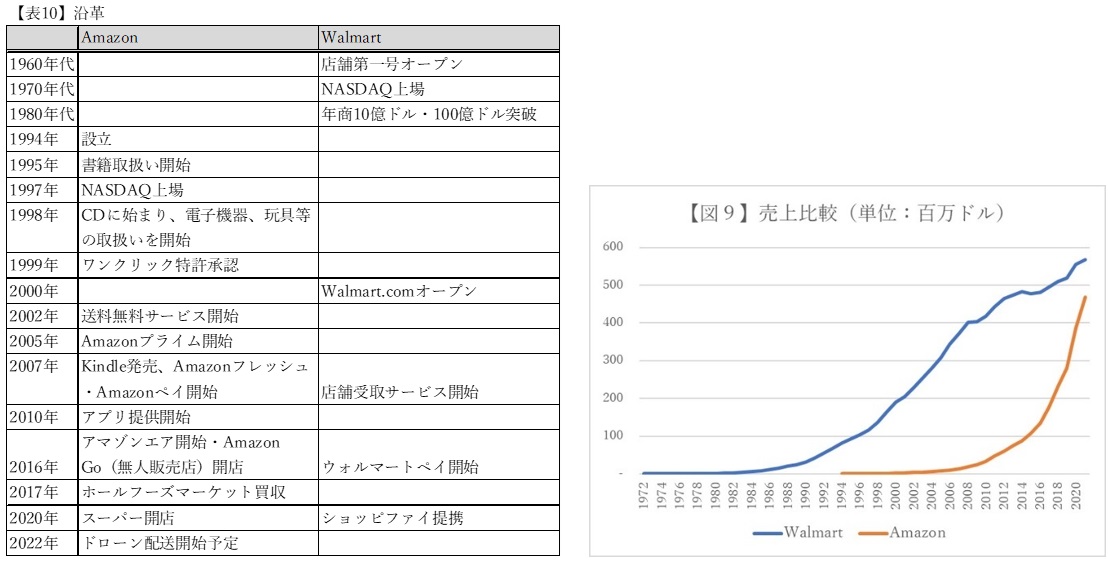

まずはAmazonについて、米国小売業を代表するWalmartと比較し説明する。

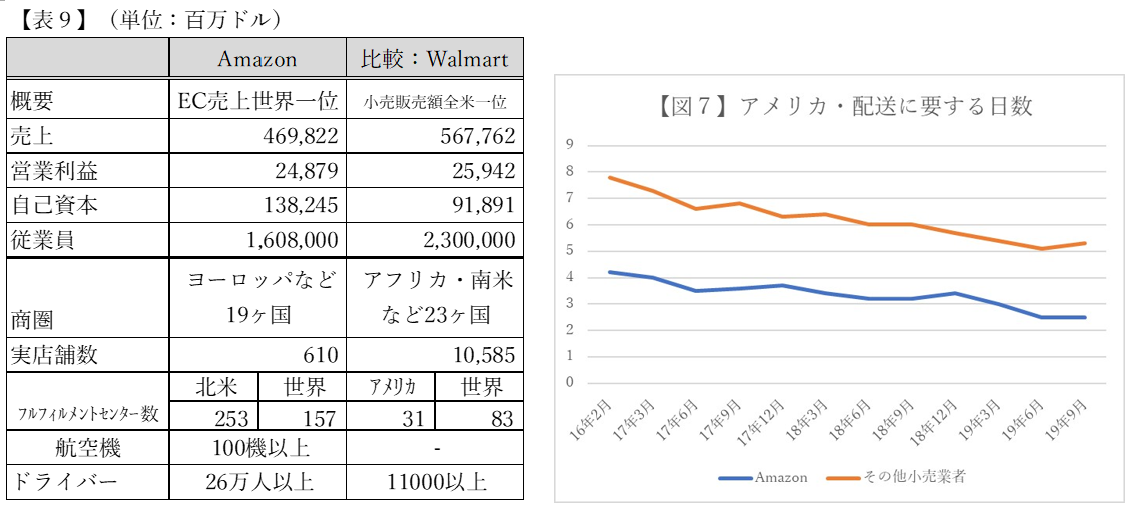

出典:各社決算資料・経済産業省報告書をもとに作成

▼概要

AmazonはWalmartよりも実店舗数は少ないが、フルフィルメントセンター(大型倉庫)数は多い(表9)。これはAmazonが配送の効率化とスピードを重視しているため、EC拠点を増加させ続けた結果であると考えられる。

その他にもAmazonはロボット活用や航空機配送など物流網に対する設備投資を積極的に行なっており、パンデミック以降更に勢いを増している(図8)。

この結果、流通コスト削減による販売価格の引下げと、他の追随を許さない速さを実現している(図7)。

出典:各社決算資料・経済産業省報告書をもとに作成

▼沿革

出典:各社決算資料をもとに作成

Amazonは1994年に創業され、当初は書籍のみ取扱っていた。「一度に多くの種類の商品展示が可能であり、実店舗で購入した商品と差異がない」というネット販売のメリットを生かすべく選んだ商材である。その後インターネットの普及に伴い利用者が増加し、次々に取扱商品を拡大させ、現在の総合物販に至った。

またワンクリック購入による利便性向上や送料無料サービス、Amazonフレッシュに始まる食品販売の充実やドローン配送など、顧客満足につながる取り組みを継続的に行っている(表10)。

Amazonの歴史はWalmartよりも約30年短い一方で増収の勢いは急激であり、近年の売上はWalmartに匹敵する規模となっている(図9)。一般的な小売業は実店舗の拡大が増収に寄与する一方、実店舗を必要としないネットショッピングは一度に世界中の人々のアクセスを可能にするため、加速度的な増収が実現する。

また、2007年にWalmartが導入した店舗受取りサービスは現在BOPIS(Buy Online, Pick-up In Store)と呼ばれており、外出が制限されたパンデミックでは一層需要が高まった。

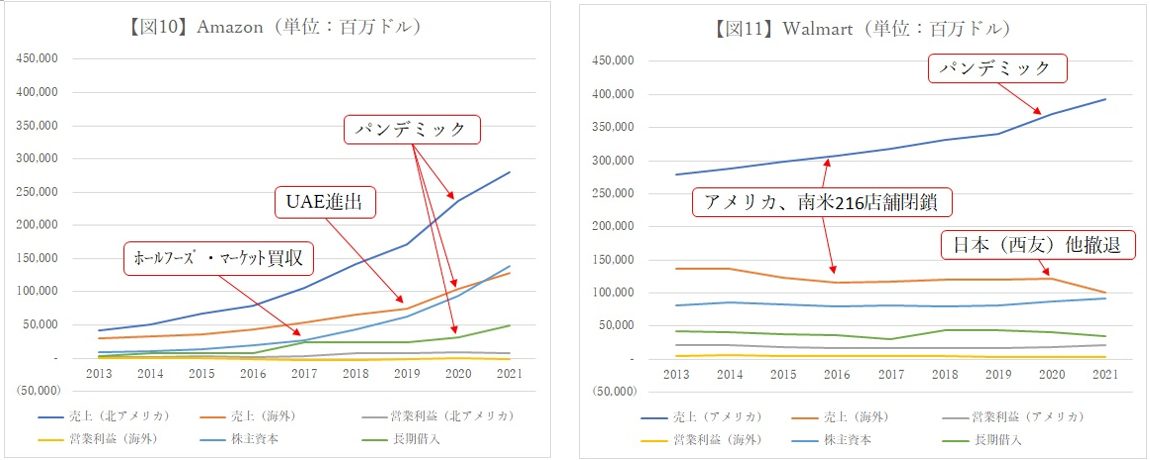

▼業況

Amazonはセグメントを『北アメリカ(EC)』『海外(EC)』『AWS(クラウドサービス)』の三つに分類している。図10、図11の通り、パンデミックでの増収はAmazonが顕著である。2020年の売上高において、Walmartの増加率はアメリカ8%、海外1%であるのに対し、Amazonは北アメリカ・海外でいずれも4割近く増加した。

また海外部門について、増収が続くAmazonとは異なりWalmartは減収の一途をたどっている。これは両社の進出方法の違いによるものとみられる。

Amazonは積極的な設備投資により、各国で独自の事業モデルを確立して競争力を高めている。一方Walmartは資本参加による海外進出が続いており、そのため市場での競争が激化すると撤退を余儀なくされている。

また、Amazonの借入は2017年、2020年以降に増加しており、前者はホールフーズマーケット買収、後者はパンデミックに伴い価格が下がった航空機などの購入など、いずれも設備投資をねらっている。

また、AmazonのAWSはクラウドサービスの提供により法人などの顧客から収益を得ているが、Amazonの営業利益のうち34%を占める事業であり、重要な収益源となっている。

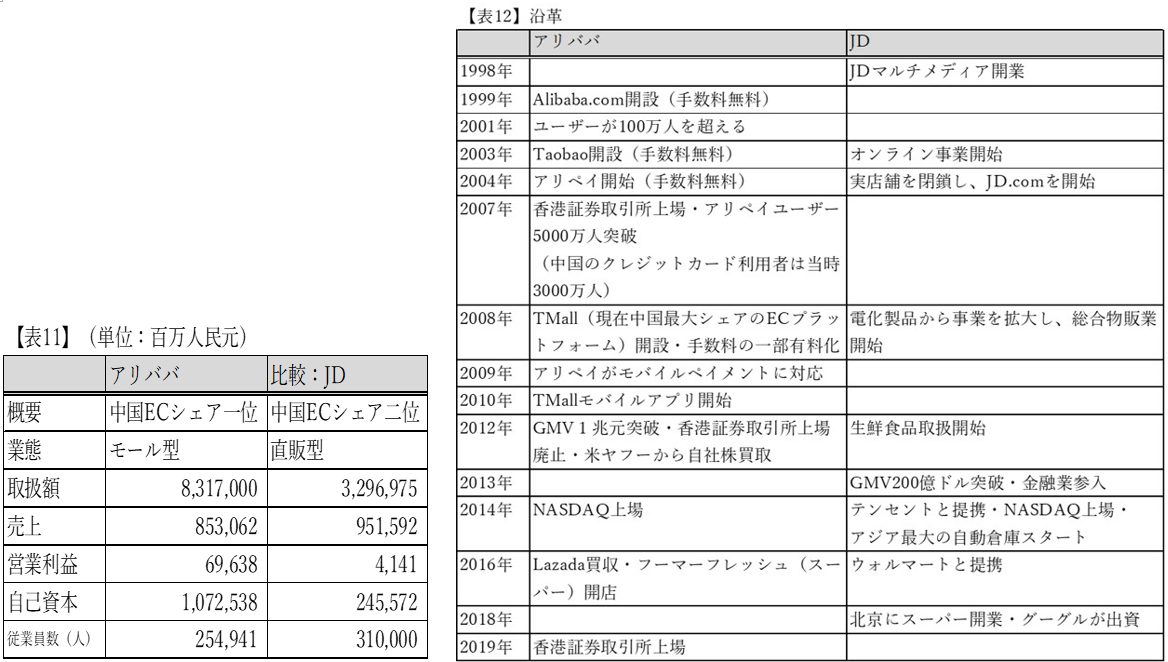

■アリババ(中国)

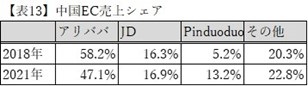

次に、中国を代表するEC企業アリババについて、シェア2位のJD(京東商城)との比較を行い、説明する。

出典:各社決算資料をもとに作成

▼概要

アリババは『Alibaba.com(BtoB)』、『Tmall(BtoC)』、『Taobao(CtoC)』など中国の主要プラットフォームを提供するEC企業である。アリババは出店者からフィーを徴収するモール型の業態であるため、取扱額はJDよりも大きいが売上は小さい。また実働部隊である従業員も少なくなっており、コンパクトなビジネスモデルである(表11)。

▼沿革

アリババは1999年のAlibaba.comの開設に始まった。JDがオンライン事業に参入したのは2003年であり、アリババには先行優位性があった。また、その後行った手数料無料化などの施策のほか、簡便な決済手段『アリペイ』の提供により顧客の取り込みに成功した(表12)。

出典:決算資料をもとに作成

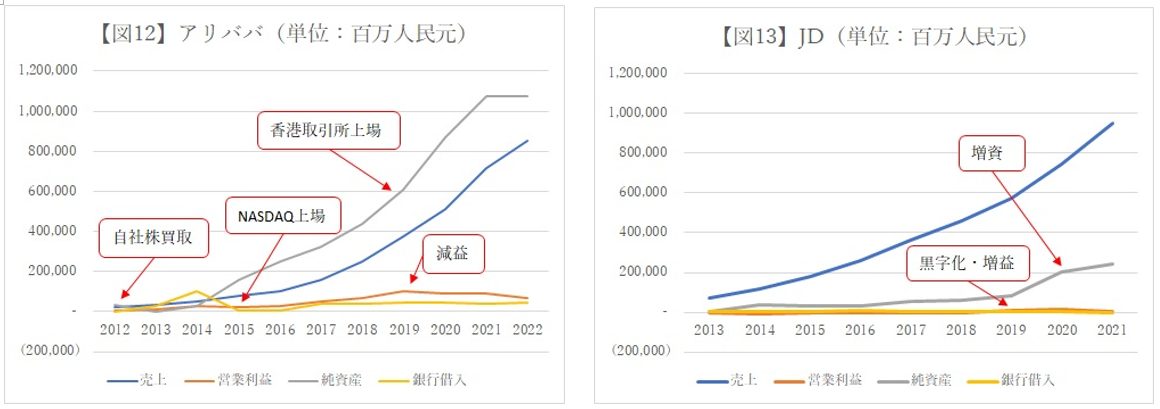

▼業況

ECの普及に伴い、2社とも増収が続いている。JDは赤字体質であったが2019年以降は営業黒字。一方アリババは営業黒字を維持しているが2019年以降は減益となっている。これはJDやPinduoduo(共同購入型の新興EC企業)など競合の事業拡大により、アリババ一強となっていた中国市場のシェアが変化し、競争の激化により販促費用などが増加したものと考えられる(表14)。

出典:eMarketer

また、アリババはヤフーからの自社株買取(76億ドル)にあたり2012年以降借入が増加したが、NASDAQ上場による資金調達(250億ドル)で返済。以降銀行借入は低水準にて推移している。

■シー(シンガポール)

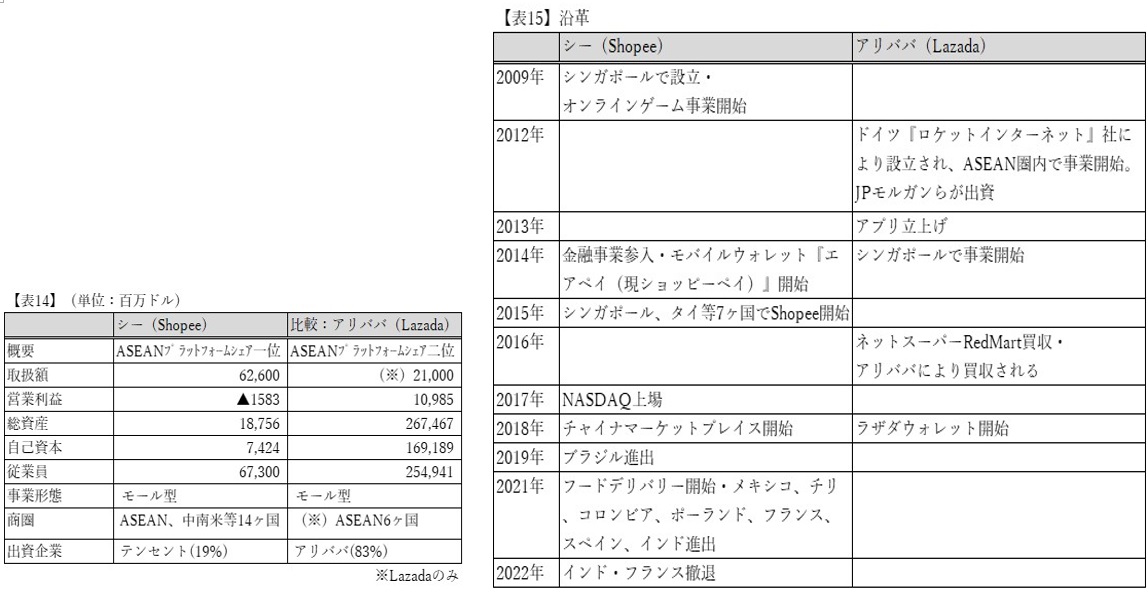

次に、ECプラットフォーム『Shopee』を提供するシンガポールのコングロマリット「シー」について、同じくASEANで展開する「Lazada(親会社:アリババ)」と比較して説明する。

出典:各社決算資料をもとに作成

▼概要

取扱額はShopeeの方が大きい。またシーはテンセント、ラザダはアリババがそれぞれ出資しており、いずれも中国資本の影響を受けている(表15)。

▼沿革

シーは2009年にオンラインゲーム企業として設立された(表16)。ゲームのヒットで事業は拡大し、2014年に金融事業参入、翌年にShopeeを開設しEC事業を開始した。

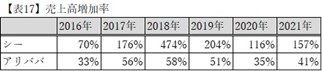

先にサービスを開始したLazadaに対し、Shopeeはアプリに特化したサービスとモバイルウォレットを武器に利用層を広げ、ASEAN内でのシェアを得た(表17)。

当初は売上の3%程度であったECセグメントは現在45%まで拡大しており、ゲームに匹敵する主力事業となっている。また、2021年にはフードデリバリーを開始しており、バイクなど既存の配達網を生かしたサービスを行っている。

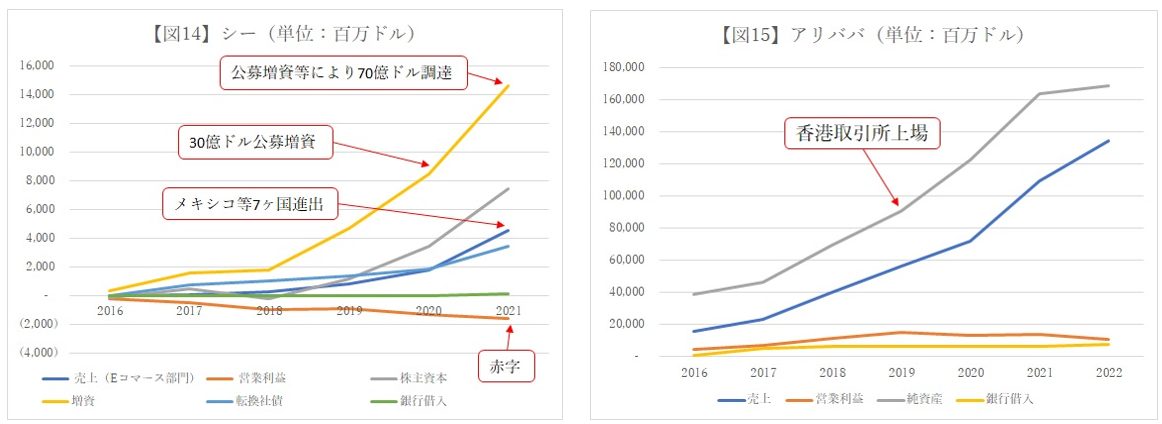

▼業況

※図15について、Lazada単体の収益は公表されていないため、親会社アリババの決算を引用した。そのため、横軸の数値は図14と一致していない。

出典:各社決算資料をもとに作成

Amazonの比較で見た通り、実店舗事業に比べてECは短期間で業容が拡大する。新興国でのEC普及により、シーのEコマース部門は加速度的に増収を続ける一方、販促費等の負担が大きく赤字が続いている(図14)。

また、モール型の事業は仕入れが無いので、費用のうち変動費の割合が小さい。そのため、利益の確保には市場のシェアを取り、売上を伸ばすことが重要である。

シーは積極的な事業展開を続けており、2021年には大規模な海外進出を行っている。銀行借入はほとんど行わず、これらを支える主な資金調達手段は増資や社債発行であり、投資家の期待感が支える財務内容となっている(表14)。

■楽天グループ(日本)

最後に楽天グループについて、同じく日本で『Yahoo!ショッピング』を展開するZホールディングスと比較の上、説明する。

出典:各社決算資料をもとに作成

▼概要

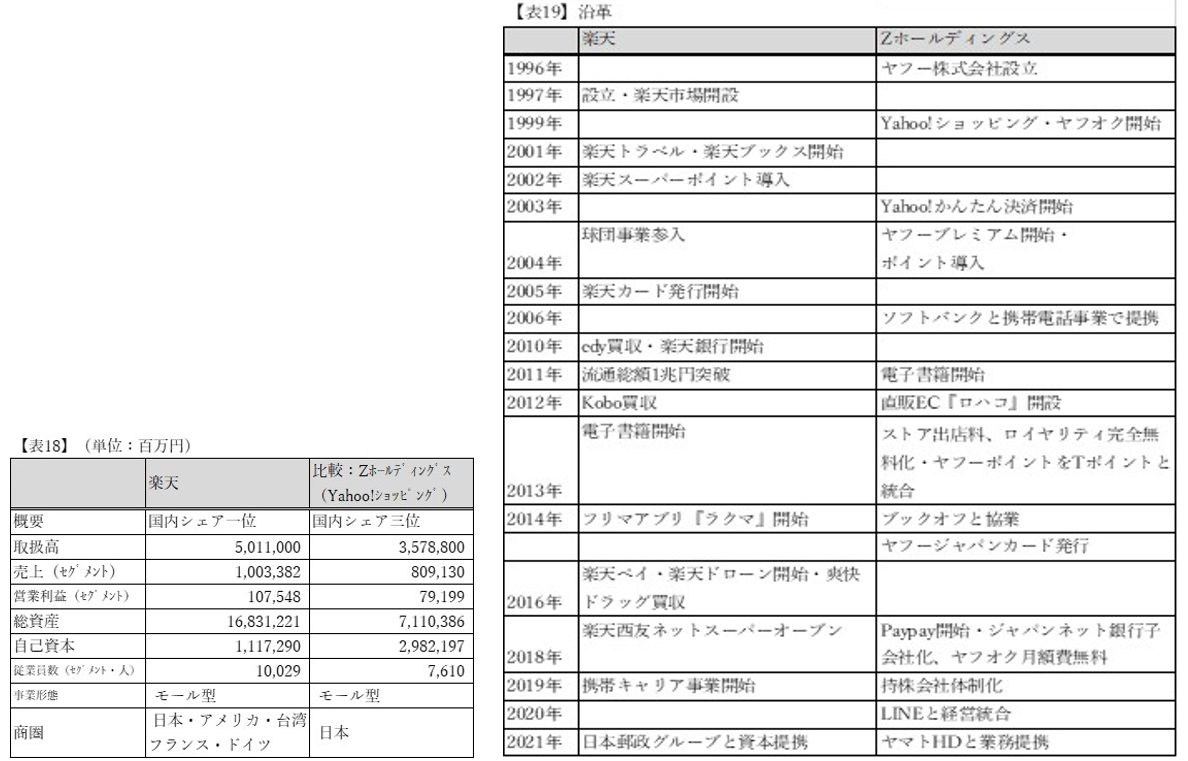

楽天グループのEC事業はインターネットセグメントで行われており、グループ売上の約半分を占める事業である(表18)。

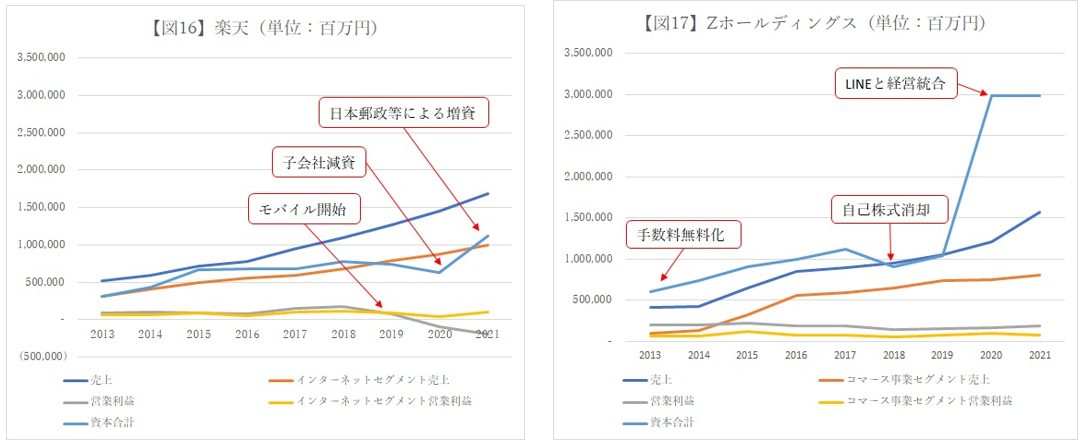

また2社はアリババなどと同様にモール型のサービスを提供しており、出店者などからのフィーを収益源としている。Zホールディングスは2013年にストア出店料、ロイヤリティを無料化し顧客の囲い込みを図った。これは増収に寄与したが楽天もまた増収が続いており、楽天の根強い人気がみられる(図16、図17)。

▼沿革

楽天は日本のインターネット黎明期である1997年からサービスを開始しており、Yahoo!ショッピングよりも2年早かった。またポイント、カードの導入も早かったため、早期の顧客取込みに成功したのが現在のシェア1位のゆえんと思われる。複合サービスの提供は顧客にメリットを付加しただけでなく、会員のビッグデータを活用した広告やサービス提供を行うことで事業の効率化が図られ、楽天の事業拡大に寄与した。

▼業況

出典:算資料をもとに作成

図16、図17では二社いずれもECセグメントが増収となる一方で、営業利益は同水準で推移している。先のアリババの例でも見た通り、年々競争が激化しているEC市場では販促費などの費用が増加するため、利益率は下落傾向にある。

また、楽天では複合サービスのシナジー創出にあたりモバイル事業を強化している。グループ全体で収益が悪化しているほか、子会社の減資および増資が続いており、基地局など先行投資費用負担の大きさが窺える(図16)。

■まとめ

ECは1994年のAmazon.com設立により始まった。また日本では1997年に楽天市場がサービスを開始。日本は早い段階でECが普及したが、現在では諸外国に比べモバイルECの利用率が低い。これは、デジタル機器に慣れていないシニア層が人口構成上多いためと思われる。

スマートフォンの普及により、国や所得による情報格差が小さくなった。それにより、かつて先進国内のみで利用されていたECは2010年頃から世界中に拡大した。そのため、現在ではEC市場規模の大きさは、経済水準の高さよりも人口の多さに比例している。

EC企業は大きく直販型とモール型の二つに分類される。自社で仕入れから配送までを行う直販型のAmazonは、積極的な設備投資により安さと速さを顧客に提供している。一方楽天などのモール型では販売や配送を出店者が行うため、安さや速さでの差別化は難しい。EC企業は総じて増収傾向にあるが、年々競争が激化しているため、収益は横這いの状態が続いている。

実店舗を必要としないECは事業拡大のスピードが速い。現在、シーなど新興国をターゲットにした企業は、積極的な海外進出で急激に事業を拡大している。また現在欧米トップシェアのAmazonは赤字で設備投資を続けた企業であり、市場のシェアを獲得するには相応の先行投資が必要である。シーは先行投資による赤字が続く一方で市場の期待感は高まっており、大規模な資金調達にたびたび成功している。

現在、日本で最も拡大しているEC商材は食品である。食品は市場規模が大きい一方EC化率が低く、伸びしろが大きいことから今後も一層の拡大が期待されている。また、現在の日本のEC化率は約5年前のアメリカと同水準である。今後はEC市場拡大に伴い、欧米同様に実店舗のコンパクト化や、DtoC化がより進行すると予想される。

コメントを残す