小澤 仁(おざわ・ひとし)

バンコック銀行執行副頭取。1977年東海銀行入行。2003年より現職。米国在住10年。バンコク在住21年。趣味:クラシック歌唱、サックス・フルート演奏。

バンコック銀行日系企業部には、新たに採用した行員向けに「小澤塾」と名付けた6カ月の研修コースがある。この期間、銀行商品や貸し出しの基本などを、宿題回答形式で、英語で講義を行う。この講義と並行し、日本人新入行員として分析力、企画力などを磨くため、レポートの提出を義務づけている。今回は、バンコック銀行日系企業部に新卒、正社員として入行した石田千明さんのレポートをご紹介する(注=本文中の図表は、その該当するところを一度クリックすると「image」画面が出ますので、さらにそれをもう一度クリックすると、大きく鮮明なものを見ることができます)。

1.要点

アセアンは、欧米諸国と比較して高い経済成長率を達成している。しかし、アセアン各国の有する特徴はそれぞれ異なっている。日系企業としてはアセアン各国を生産国、消費国として各国ごとに区別することにより、アプローチの手法を明確にすることが重要である。本レポートではアセアン各国の成長段階、生産環境などを分析し、日系企業の投資方針を検討したい。

2.アセアン経済の現状について

(1)アセアン9カ国の経済状況

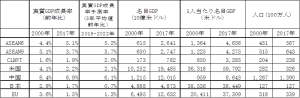

図表2-1 アセアン9カ国および6カ国と主要国の経済指標

出所:IMFより作成 注意:ASEAN6カ国は、シンガポール、タイ、マレーシア、インドネシア、フィリピン、ベトナムを指す。9カ国は、6カ国にカンボジア、ミャンマー、ラオスを加えたもの。CLMVTは、カンボジア、ラオス、ミャンマー、ベトナム、タイを指す。

・アセアン全体は欧米諸国と比較して高い経済成長を続けている。ただし、CLMVTについては、まだ十分な経済成長達成には至っていない。

・アセアン全体の人口数は、米国を超える数値にある。

(2)アセアン各国の経済状況

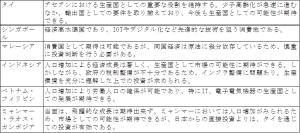

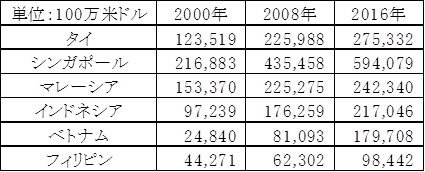

図表2-2 アセアン各国の経済指標

・成長過程が多様であり、各国は隣接しているため、互いの相乗効果を生み、今後も安定した経済成長を続けると考察する。

・アセアン各国が異なる経済発展段階および優位産業を持つため、各国を日系企業にとっての生産国、消費国として分類していく。

3.アセアンにおける日系企業の現状について

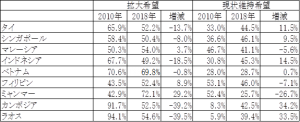

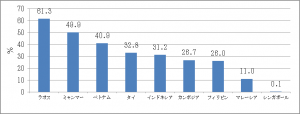

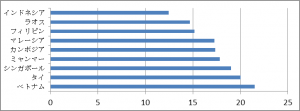

図表3-1 アセアンにおける日系企業の事業拡大動向

・アセアン6カ国の中では、近年、ミャンマー、ベトナムの進出拡大希望の割合が高い。

・一方で、タイ、インドネシア、カンボジア、ラオスへの拡大希望は大きく減少している。

4.タイ

少子高齢化が進行しているが、工業製品の輸出割合が高く、今後も生産国として注目することができる。今後のタイ経済発展に向けての課題としては、労働人口の確保、教育水準の向上が挙げられる。

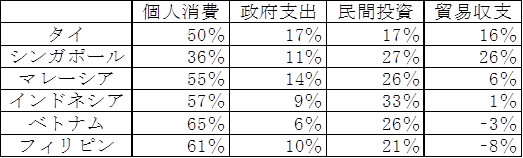

図表4-1 アセアン6カ国のGDP構成比(2017年)

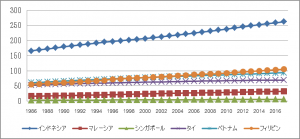

図表4-2 アセアン6カ国の世界輸出額

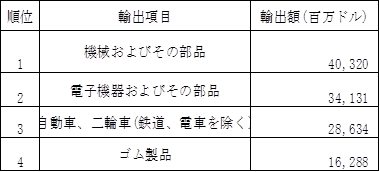

図表4–3 タイの主要5品目輸出品(2017年)

・タイのGDP(国内総生産費)構成比における貿易収支の割合が高く、主要輸出品上位3項目は工業品が占める。また、輸出額も安定して上昇している。これらから生産国としての役割を維持することが可能であると考える。

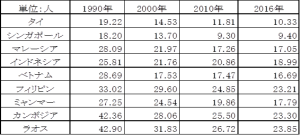

図表4-4アセアン9カ国の出生率指数

図表4-5 アセアン9カ国の農業人口割合2017年(対労働人口%)

・タイの出生率減少のスピードは他国と比較しても早く、図表2–2の人口比からも人口増加割合は低く、少子高齢化社会が急速に進行していることが分かる。

・しかし、タイの農業人口の割合はアセアン人口最多のインドネシアよりも高い。農業人口が製造業、サービス業へと転換していくことにより、労働人口の確保が可能になるのではないか。

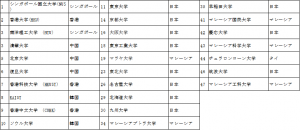

図表4-6 アジア大学ランキング(2017年)

・アジア世界大学ランキングにおいて、50位以内にランクインしたタイの大学はチュラロンコーン大学のみ。

・日本の大学は、50位以内において10校ランクインするも、トップ10位に入っていない。

・その他のアセアン各国では、シンガポールが高い教育水準を誇り、マレーシアも5大学がランクインする。

・教育水準の向上が、今後のタイ経済成長において一つの課題である。

5.シンガポール

シンガポールは、主要国と比較しても高水準の経済成長を遂げており、国民生活が高水準である。この背景として、ハイレベルな教育、民間金融機関の業績、IOT(Internet of Things、モノのインターネット)先進国であることが挙げられる。

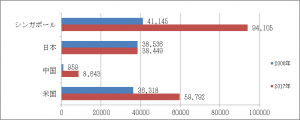

図表5-1 シンガポールと主要3カ国の1人当たりの名目GDP指数(米ドル)

・シンガポールの1人当たりの名目GDPは、17年間で2倍以上の成長を遂げる。

・2017年の指数では、アメリカの約1.6倍を誇る。

図表5-2 シンガポールと主要3カ国の平均月収(米ドル)

・シンガポールの経済水準は高く、国民の平均月収も主要国と比較して高数値にある。

・この背景としては、質の高い教育、金融機関の高業績、国家を挙げてのデジタル化が進行していることが挙げられる。

・図表4-6参照。アジア大学ランキングでは、シンガポールの大学が上位3位にランクインする。シンガポールの教育高水準が読み取れる。

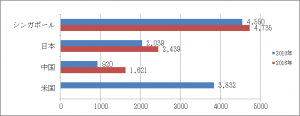

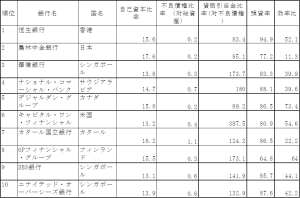

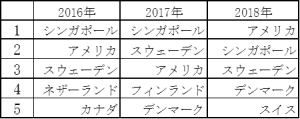

図表5-3 世界優良銀行ランキング

・シンガポールの金融機関が、世界優良銀行ランキングにおける上位10位に3機関ランクインしている。金融機関の存在感が世界的に大きいことが読み取れる。

図表5-4 世界デジタル競争力ランキング

・シンガポールは、国全体でデジタル化が進んでおり、過去3年間で世界的に上位である。

6.マレーシア

シンガポールに続く経済高水準国であり、消費国として考察する。GDP構成比に

おける純輸出の割合は低いが、1人当たりの名目GDP指数はシンガポールに次ぎ2位である。しかしながら、マレーシア経済は原油に依存しているため投資には注意が必要である。

・図表4-1参照。マレーシアのGDP構成比を他国と比較すると、55%と個人消費への依存が高い。一方で、貿易収支の割合は6%と低指数。

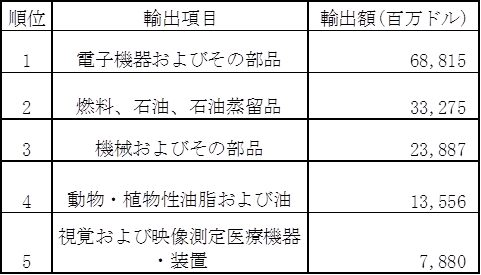

図表6-1 マレーシアの主要5品目輸出品 (2017年)

出所:アジア開発銀行より作成

・アセアンにおける国民1人当たりのGDP指数は、シンガポールに続き2位に位置する。その背景としてマレーシアが石油原産国であることがある。

・マレーシアにおける石油の輸出割合は高い。

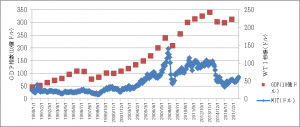

図表6-2 原油価格とマレーシアにおけるGDP指数の相関指標

・原油価格の変化は、GDP指数と比例している。よって、原油価格の変化がマレーシア経済を大きく左右すると考察する。

・マレーシア経済が、原油に大きく依存していることが分かる。

7.インドネシア

インドネシアは、人口ボーナス期にあり人口増加による経済発展が著しく、今後の生産国としての発展が期待できる。しかしながら、人口比率と比較し、政府歳入が低いことから税制整備が不完全であることが読み取れ、インフラ投資への影響が考えられる。よって生産環境を十分に理解した上での積極的な投資が求められる。

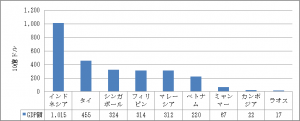

図表7-1 アセアン9カ国GDPランキング(2017年)

・2017年におけるインドネシアのGDP指数はアセアン各国で最も高い。その主な背景として、人口の大幅な増加がある。

図表7-2 アセアン6カ国の人口指数 (100万人)

・インドネシアは人口ボーナス期にある。2017年時点での人口は2億6千万人を超えており、人口増加による今後のマーケット拡大の可能性が高い。

図表7-3 アセアン9カ国の政府歳入2016年(対GDP%)

・現状におけるインドネシアの課題は、政府歳入が人口と比較してアセアン諸国の中で最も低いことである。税制が整備されていないことから、インフラ投資への影響を考慮する必要がある。

・日系企業は、インドネシアの生産環境を理解した上で積極的に投資していくことが必要である。

8.ベトナム、フィリピン

人口が安定して増加しているため、労働人口の確保が容易である。農村や地方から都市中心に労働力が移動し、労働集約型から資本集約型の産業へシフトしている。主に、電子電気機器分野での発展が期待できる。特に、米中貿易摩擦以降の在中国日系企業の移転が加速している。

図表7-2参照。人口指数は比較的多く、労働人口確保が可能である。

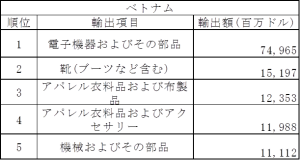

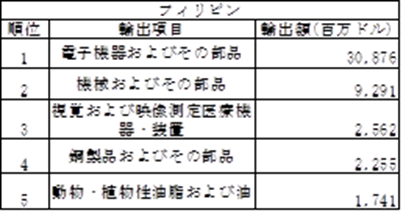

図表8-1 ベトナムとフィリピンの主要5品目輸出品(2017年)

9.ミャンマー、ラオス、カンボジア

現時点では、生産国とも消費国とも判断しがたいが、人口統計からみると、ミャンマーの市場の可能性は高い。日本からのミャンマーへの直接投資は、ミャンマーに隣接しており、ミャンマーへの投資額も多いタイを起点にアプローチしていくべきと考察する。

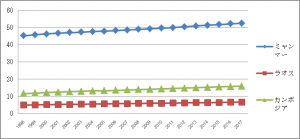

図表9-1 ミャンマー、ラオス、カンボジアの人口推移(100万人)

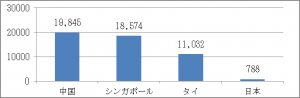

図表9-2 ミャンマー直接投資主要国累計額(100万ドル)

・ミャンマーへの直接投資額において、中国、シンガポール、タイと比較して日本の投資額は少ない。

・タイからの投資額も多いことから、日系企業はタイを通じて投資していくことが適切だと思われる。

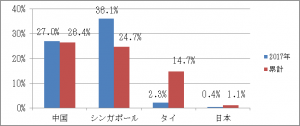

図表9-3 ミャンマー直接投資主要国の累計額割合と2017年の割合(%)

・2017年度の割合を累計と比較してみると、シンガポールがより積極的な投資をしていることが分かる。一方で、日本の投資額は減少している。

コメントを残す