古川弘介(ふるかわ・こうすけ)

海外勤務が長く、日本を外から眺めることが多かった。帰国後、日本の社会をより深く知りたいと思い読書会を続けている。最近常勤の仕事から離れ、オープン・カレッジに通い始めた。

◆はじめに

前稿「円安」では、大幅な円安にもかかわらず、貿易収支が赤字を計上している要因として貿易構造の変化――円安でも輸出数量が伸びない――について考えた。

本稿では、貿易収支が赤字になっても経常収支が黒字を維持している理由――経常収支の構造変化――とは何かについて確認する(論点1)。次に、経常収支黒字は今後も維持可能か(論点2)、そして経常収支赤字が意味するもの(論点3)、について考えたい。そして前々稿「インフレ」、前稿「円安」を含めた全体のまとめを行いたい。

なお、本稿では日本企業の為替戦略の研究で知られる経済学者の佐藤清隆(横浜国立大学教授)、為替市場の動きに詳しいエコノミストの唐鎌(からかま)大輔(みずほ銀行チーフマーケット・エコノミスト)の論考を前稿に引き続き参考とした(巻末書籍参照)。

◆論点1:経常収支構造の変化

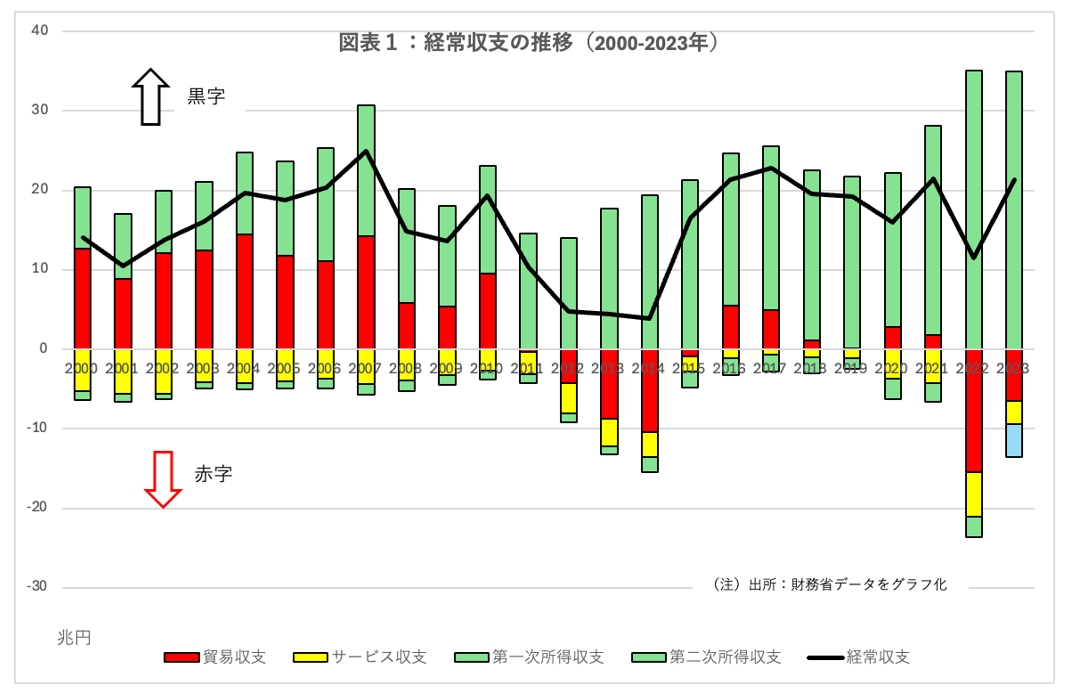

図表1は日本の経常収支の推移(2007〜2023年)を表したものである。前稿でみたように、2011年以降貿易収支は二度赤字(2011〜15年/2022〜現在)になっているが、第一次所得収支が増加して経常収支の黒字が維持されていることがわかる。

経常収支の黒字を貿易収支で稼ぐのではなく、第一次所得収支で稼ぐようになったのであるが、この変化を二つの要因――「貿易収支」と「第一次所得収支」――に分けて考えたい。

⚫️「貿易収支構造」の変化

前稿で見たように輸出に関する佐藤の仮説が説得力をもつ。再掲になるが要点を挙げると――

<輸出>日本企業は円高期に価格弾力性が高い財(価格変化に敏感で、円安の恩恵を最も受ける財)の生産拠点を海外にシフトし、日本から輸出されるのは価格弾力性が低い財(高付加価値財など製品競争力の高い財)が中心となったことが、円安でも輸出数量が伸びない原因

<輸入>最大の輸入品目である原油等の資源エネルギーは、大部分輸入に依存しており、かつドル建てであるので、原油価格の上昇や円安によって輸入金額が増えた

⇨貿易収支の赤字を生みやすい構造に変化

⚫️「第一次所得収支」の増加

第一次所得収支とは、日本企業の海外への投資から生じる利子・配当などの収支である。第一次所得収支の黒字拡大は、2011〜12年ごろからの対外純資産残高の増加を背景としている。対外純資産は266兆円(2011年末)から471兆円(2023年末)に増えており、現在日本は世界最大の対外純資産国である。

第一次所得収支の内訳を見ると、従来は証券投資収益が多かったが、2018年以降直接投資収益が証券投資収益を上回って推移している。唐鎌はこの対外純資産の構造変化が、円相場の動きに影響を与えたことを指摘する。すなわち流動性の高い海外有価証券から対外直接投資に重心がシフトすることで「外貨のまま戻ってこない円の割合が増えた」というのである。そして「対外純資産残高の構造変化が円買いを抑制している可能性がある」とする。

製造業は円高進行を背景に海外移転を進めサプライチェーンをグローバルに構築した。また金融、商業等の非製造業もクロスボーダーM&A(海外の企業・事業との合併や買収)を積極化している。その結果として日本の経常収支構造が変わったのであるが、今後経常収支の黒字は維持可能なのだろうかという疑問が残る。その点について「論点2」で考えたい。

◆論点2:経常収支の黒字は維持可能か

⚫️「国際収支の発展段階説」

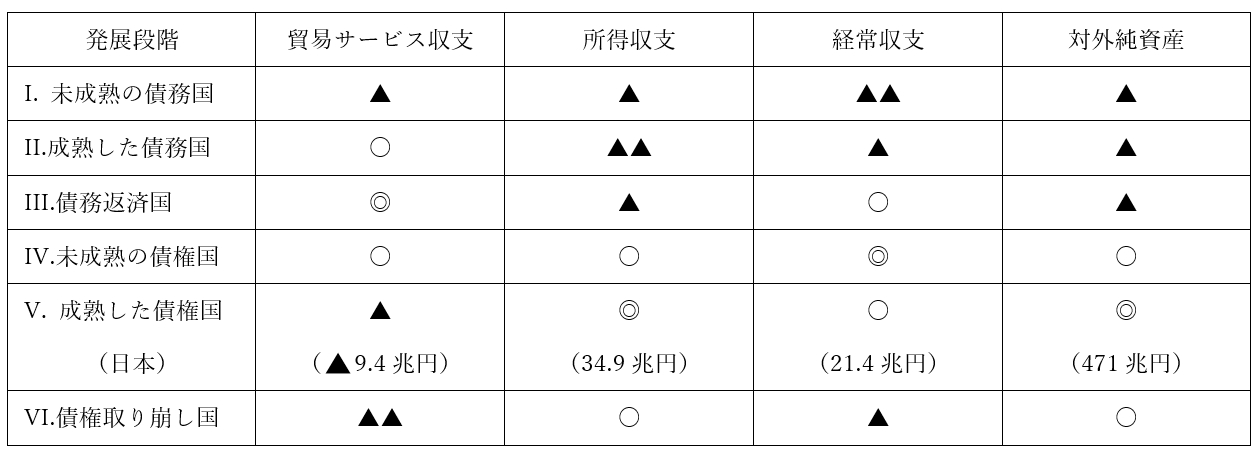

経常収支の黒字の維持可能性については、佐藤と唐鎌は、国際収支構造の変化を六つの段階で説明する「国際収支の発展段階説」(図表2)によって論じている。同学説は全ての国に該当するものではないとされるが、日本の国際収支構造はこの学説に沿った発展をしていることから、今後の経常収支の行方を議論する場合に引用されることが多い。

図表2国際収支の発展段階説

▲赤字、▲▲大幅赤字、○黒字、◎大幅黒字

- 計数は2023年(暦年)。また所得収支は第一次所得収支の数字

(出所)佐藤清隆『円の実力』、唐鎌大輔『強い円はどこへ行ったか』に基づいて作成。計数は財務省

日本は「IV.未成熟の債権国」から、2011〜12年ごろに「V.成熟した債権国」に移行したと考えられている。日本は、貿易収支の赤字を第一次所得収支の大幅黒字でカバーして経常収支黒字を維持しており、対外純資産は世界トップである。「成熟した債権国」の地位は一見万全に見えるが、もし経常収支が赤字化してそれが続けばやがて「債権取り崩し国」になってしまう。経常収支の黒字維持が焦点となるということであり、それに関して佐藤と唐鎌は、次のような懸念を示している。

⚫️懸念1:エネルギー自給率の低さ

2022年の貿易収支赤字は15兆5千億円であったが、その最大の要因はエネルギー資源輸入金額の増加にある――日本の輸入総額118兆5千億円(2022年)の中で、最大の輸入品目は鉱物性燃料(原油、液化天然ガス、石炭、石油製品、液化石油ガス)33兆7千億円であり、前年比98.1%増と急増した。また、鉱物性燃料は輸入の28.4%を占めている(*注1)――

日本の現在のエネルギー自給率は11.3%(2020年度)である。自給率の低さは従来から日本のアキレス腱(けん)とされてきたが、2011年の東日本大震災後の原発の稼働率低下を背景に20.2%(2010年度)から11.6%(2011年度)に半減して以来、低位で推移している。この数字は、他のOECD(経済協力開発機構)諸国(英国76.0%、フランス54.9%、ドイツ34.7%)と比べても際立って低い(*注2)。

日本は、原油価格が上昇すると貿易赤字が生まれやすい構造に陥っており、唐鎌はエネルギー資源価格の高い水準での固定化を懸念する。そして「脱炭素、感染症・戦争(ウクライナ戦争)」をエネルギー資源価格を上げる構造要因だと見ている。

また、佐藤が指摘するように、エネルギー自給率の向上を図るためにはエネルギー政策の見直しは避けては通れないと思われる。政治的に難しい選択が強いられる可能性が高いが、先送りにしてよい問題ではないはずだ。さらに言えば、日本のエネルギー自給率の際立った低さは、安全保障上の観点からも検討されるべき課題だと思う。現在、日本のエネルギー政策の方向性を決める「第7次エネルギー基本計画」の策定作業が行われており(2024年中めど)、期待したい。

⚫️懸念2:資本財でも輸入依存度が上昇

佐藤は、「資本財でも日本の輸入依存度が大きくなっている」と警鐘を鳴らす。資本財は従来日本の強みとされ、製造業の海外移転に伴い海外工場向けに日本から資本財輸出が増える傾向にあった。しかし佐藤は、近年の貿易内容を観察して、資本財においても日本の輸入依存度が強まっていることを指摘するのである。

佐藤は、輸出入における建値通貨に注目する。まず建値通貨別(円建て・外貨建て)貿易収支を産業分類別に算出して、2017年から2022年にかけて下記の変化を見いだす。なお、2017年は円の安定期(1ドル110円台)で貿易収支は黒字(約5兆円)、2022年は大幅な貿易赤字(約16兆円)であった。

――2022年は17年と比べ、一般機械の輸入額が円ベースで3.85倍増えており、同産業の貿易収支黒字額が減少している。理由は資本財輸入が2021年以降大幅に増加しているためである

――その内訳は、テレワーク関連、再生可能エネルギー関連、5G関連、半導体関連の品目の輸入増加が顕著であり、資本財供給は国内調達よりも海外からの調達の方が格段に大きくなっている。実際に電気・電子機器の輸入額も2017年と比べて大きく増加している

以上の事実から、佐藤は――日本が今後もデジタル投資やグリーン投資を拡大する限り、稼ぎ頭である3大機械産業(一般機械、電機・電子機器、輸送用機器)の貿易収支黒字は以前よりも減少する可能性がある――としている。日本の産業競争力の低下が静かに進行していることを認識させられる指摘である。

⚫️懸念3:円の需給

唐鎌は、対外純資産構造の変化――対外直接投資収益が中心――は、円買いを抑制すると考える。対外直接投資収益のうち、(日本に外貨で送金され円に変えられる)配当金部分は約半分であり、残りは再投資収益として(外貨のまま)海外拠点で留保されているからである。

唐鎌が将来の円の需要に関するもう一つの懸念材料と見るのは「家計部門による円売り」である。現在、家計の金融資産約2141兆円(2023年末)の大部分(約96%)は依然円貨資産で保有されている。しかし新しい少額投資非課税制度(NISA)が始まった2024年1月から5月まで海外株投信は月約1兆円のペース(*注3)で推移しており、「家計の円売り」が続いている。日本のエネルギーの輸入金額は月に約2兆7千億円であるので、海外株投信による実需の円売りパワーの大きさは無視できないと思われる。

唐鎌は――政府の「資産所得倍増プラン」で「貯蓄から投資へ」が成功した場合、政府が望まないほどの円安が実現する可能性がある――と懸念を示している。

◆論点3:なぜ経常収支の黒字維持が必要なのか

⚫️経常収支赤字の意味

マクロ経済学の貯蓄・投資と経常収支の恒等式(民間部門の純貯蓄+財政収支=経常収支)から――今まで日本の経常収支が黒字であったのは、政府部門の赤字(財政赤字)を民間(家計・企業)部門の黒字が上回っていたため――だということができる。民間部門の黒字は、高齢化とともに減少すると予測されており、政府部門の赤字の減少がなければ経常収支は赤字になる。

また、経常収支の赤字は、資本収支の黒字――海外からの資金が流入超過――を意味している。したがって、経常収支の赤字の原因が慢性的な財政赤字にある場合、国債の金利が上昇すると考えられる。国債金利が上がると財政運営が困難になる日本にとっては、深刻な問題を提起することになる。

本来、国の経常収支は、企業の赤字とは異なる概念であり、赤字だから問題だということはない。しかし、財政赤字と経常収支赤字が続く場合、財政の持続可能性に問題が生じる可能性が高まると言えるだろう。ちなみに、ニッセイ基礎研究所の『中期経済見通し(2023―2033年度)』では――経常収支は2030年代前半に赤字化する――と予想している。そんなに遠い先の話ではないかもしれないのである。

⚫️「円の信認」の低下

唐鎌は、日本の経常収支赤字が続いて「債権取り崩し国」へ転落すると、「市場参加者が円を安全資産とみなすかどうかはわからない」と懸念を示している。その時は、日本国債の格付けも引き下げられている可能性が高い。市場における「円の信認」が低下するということである。

対外純資産が十分あるではないかという意見があるかもしれないが、日本の対外純資産471兆円は、対外資産1488兆円(2023年末)と対外負債1017兆円(同)の差である(*注4)。この対外負債を維持できないと対外債権も維持できなくなる。すなわち――円の信認が低下すれば、市場でのドル調達は困難になる――からである。そうなると対外資産が減少するだけではなく、経済活動に計り知れないダメージを与えることになる。

◆まとめ

前々稿から本稿まで「インフレ」、「円安」、「経常収支」を切り口に日本経済の現状を見てきた。この三つを選んだのは、日本経済が抱える問題の大きさを測る物差しの役割を果たしていると考えたからである。各々が示す問題点を挙げると――

⚫️「インフレ」:

突然日本を襲った「インフレ」は、日本経済の諸問題の根底には「財政問題」があることを再認識させた。

現在日銀は追加利上げに慎重な姿勢を崩さない。その理由は利上げを早まって、物価と賃金の好循環の腰を折ることを恐れているからだという解釈が一般的だ。しかし、現在のグローバルインフレは供給面と需要面の要因が重なった複合インフレであり、長期化の可能性がある。河野龍太郎(BNPパリバ証券チーフエコノミスト)が指摘するのは「(FRB〈米連邦準備制度理事会〉のように)インフレ対策に後れを取るとインフレの長期化を招く恐れがある」ということである。そうなれば、賃金と物価の好循環は遠のく。それでも日銀が慎重なのは、利上げによる日銀の財務問題や、財政への影響を無視できないからではないかと思われる。

ここでMMT(現代貨幣理論)の問題点についてお話ししたい。なぜMMTを持ち出すのかというと、巨額の政府債務のもとで慢性的な財政赤字を続けている日本の現状はMMT的世界を実践していると考えられるからである。拙稿第70回から第73回(*注5)にかけて指摘したように、MMTの弱点はインフレと経常収支の赤字にある。ともに金利上昇要因となるからだ。長期金利が上昇していけば、いずれ財政運営が行き詰まるのは明らかだ。

MMTの「自国通貨建ての国債は無限に発行できる」という主張はフローの話をしているのであり、それが積み上がってできる巨額の政府債務残高というストック量の制御を考慮していない点にMMTの問題がある。

現在の日本政府の立場は財政規律維持であり、財政健全化計画の中でPB(基礎的財政収支)黒字化というフローの管理目標を設定している。また債務残高対GDP(国内総生産)比の安定的引き下げというストックの目標もある。しかし目標達成時期は何度も先延ばしにされ続けてきた過去があるので信頼性に欠ける。また、今後の金利上昇を想定した財政の説得的なシナリオの提示が必要だ。財政の将来像の議論の積み重ねによって持続性への信頼を高めていく努力なくして、経済の再生は図れないのではないかと考える。

⚫️「円安」:

実質実効為替レートの歴史的低下の背景には、1990年代半ば以降から続く国内物価水準の低迷がある。生産性上昇率の鈍化傾向、名目賃金が伸びないことなどが物価水準の低迷を生んでいる。歴代政府は生産性の向上を掲げてきたが、思ったような成果はあがっていない。このように長年の課題である生産性の向上に関し、佐藤が興味深い分析をしている。日本と韓国の産業別の実質実効為替レートのデータを収集して、電機・電子機器産業における日韓逆転の原因を指摘しているのである。

――(比較内容)生産者物価に基づく実質実効為替レートは当該国(当該産業)の輸出価格競争力(コスト競争力)を測る指標である。佐藤は、日本(円)と韓国(ウォン)の電気・電子機器産業の実質実効為替レートを比較している。両国の産業部門別のデータに基づく分析である点に特徴がある

――(日韓電機メーカーの逆転が生まれた原因)

①韓国の電機メーカーは2004年から07年にかけてウォン高を経験して、生産コストの削減に努めて価格競争力を大幅に強化した。同時期に円安を経験した日本の電機メーカーは(為替差益を享受できたので)積極的な生産コストの削減に取り組まず、むしろ過剰な設備投資に走った(⇨シャープの例)

②2008年のリーマン・ショック後大幅な円高(名目為替レートの増価)になり、日本の電機メーカーは実質実効為替レートの上昇(増価)による輸出競争力の急低下と、世界金融危機による需要減少という二重の負の影響を受けて業績が急速に悪化した

③日本の電機メーカーの凋落は、円とウォンの対ドル名目為替レートだけを見ていたため、輸出価格競争力の違いを把握できず、投資判断を誤ったことにある(⇨サムソンやLGが輸出競争力を強化し、一方で日本の電機メーカーが輸出競争力を失った原因)

上記が示すのは――この30年近く日本企業だけではなく日本全体が、「円高恐怖症」にかかって、「円高は悪、円安は善」という思い込みに縛られてきたが、円高を克服して生産性を上げていくことで強い経済を創出することこそ日本の目指す道――ということではないだろうか。

⚫️「経常収支」

貿易収支や経常収支の構造変化は、企業のグローバルな経済活動の結果である。政府の対症療法的政策によって制御できるものではない。今後、グローバルインフレの長期化、資源エネルギー価格の高止まりなどの外的条件次第で、金利の上昇だけでなく、経常収支の赤字化、円の信認への揺らぎが起きる可能性がある。本来そのような事態が起きても、一国の経済・金融システムの根幹は維持可能であるべきだ。しかしその維持可能性への懸念が生まれており、その根本原因は財政にある。前述の「インフレ」で述べたように、財政の持続性を高めることに本気で取り組むべきである。

最後にまた財政問題に戻ってしまったが、現在のインフレや円安は、財政という根本問題があると認識しつつ先送りを続けてきたことに対する、市場からの「警告」ととらえるべきではないだろうか。そしてこの問題は政府だけの責任ではない。もっと幅広く政治全体の責任である。そして、忘れてはならないことは――政治の責任を最終的に負うのは国民だということ――である。

<参考書籍>

『円の実力――為替変動と日本企業の通貨戦略』(佐藤清隆著、慶應義塾大学出版会、2023年12月初版)

『「強い円」はどこへ行ったのか』(唐鎌大輔著、日経BP、2022年9月初版)

(*注1)財務省貿易統計「対世界主要輸出入品の推移」

(*注2)経済産業省資源エネルギー庁

(*注3)日経新聞2024年6月17日付記事「家計の円売り、はや前年を上回る 新NISAで1〜5月5.6兆円」

(*注4)財務省「本邦対外資産負債残高の推移(暦年末)」

(*注5)『視点を磨き、視野を広げる』過去の関連記事は以下の通り

第70回『MMTをどう考えるべきか』

https://www.newsyataimura.com/furukawa-47/#more-14153

第71回『MMTの問題点(1)インフレ』

https://www.newsyataimura.com/furukawa-48/#more-14327

第72回『MMTの問題点(2)外貨』

https://www.newsyataimura.com/furukawa-49/#more-14413

第73回『MMTの問題点(3)政治』

コメントを残す